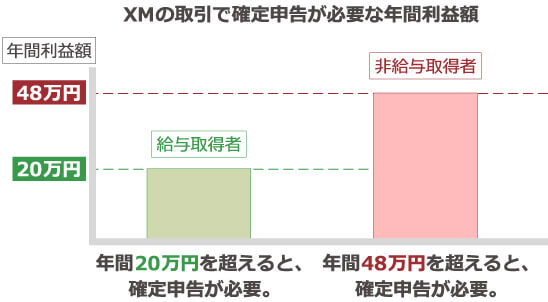

XMTrading(エックスエム)では、給与所得者は年間20万円超、非給与所得者は年間48万円超の利益が発生した場合に確定申告が必要となります。但し、XMのお取引で発生した利益や損失は、同じ「総合課税の雑所得」に分類されるその他の所得額と合算して考える必要があります。そのため、XMで発生した利益が少額または損失であっても、XM以外の海外FX取引や、オークション・フリマサイト等の転売収入、原稿料、講演料、印税などの収入がある場合には確定申告が必要となる可能性がありますのでご注意ください。

尚、確定申告は、定められた期間内に所轄の税務署へ確定申告書を提出し税金を納める必要があります。スムーズに確定申告を進められるよう、確定申告の仕組みや流れ、必要書類等について把握しておくことをおすすめします。

確定申告とは、毎年1月1日から12月31日までの1年間に得た所得から納税額を確定するために行う一連の手続きのことです。確定申告の義務がある方は、定められた期間内(通常2月16日から3月15日)に所轄の税務署へ確定申告書を作成し提出する必要があります。万が一、申告漏れや遅延があった場合には、ペナルティとして追徴課税を課される可能性がありますのでご注意ください。

尚、確定申告は個々の所得や控除などの状況によって様々なケースがございます。「必要経費として計上が可能か」「どの所得に分類されるか」など判断に迷う場合は、所轄の税務署や税理士にご相談ください。

XMTrading(エックスエム)のお取引で利益が発生した場合、確定申告が必要となる所得額の基準は給与所得者と非給与所得者で異なります。会社員・アルバイト・パートといった企業から雇用され給与を受け取っている給与所得者は年間20万円超、専業トレーダーや個人事業主、専業主婦・専業主婦など給与所得を受け取っていない非給与所得者は年間48万円超の利益が発生した場合に確定申告が必要です。

給与所得者は、XMTrading(エックスエム)のお取引で年間20万円超の利益が発生した場合に確定申告が必要になります。XMで発生した利益が20万円未満または損失であっても、XM以外の海外FXトレードの利益や副業(オークション・フリマサイト等の転売収入、原稿料、講演料、印税など)で得た雑所得を合算して20万円を超える場合には、確定申告が必要になります。

非給与所得者は、XMTrading(エックスエム)のお取引で年間48万円超の利益が発生した場合に確定申告が必要になります。XMで発生した利益が48万円未満または損失であっても、XM以外の海外FXトレードの利益や事業所得、原稿料、講演料などで得た雑所得を合算して48万円を超える場合には、確定申告が必要になります。

XMの年間利益額は会員ページやXMアプリで確認

XMTrading(エックスエム)の年間利益額は、会員ページやXMアプリにていつでも簡単にご確認頂けます。定期的に利益額を確認して、スムーズに確定申告を進められるようご準備頂くことをおすすめいたします。

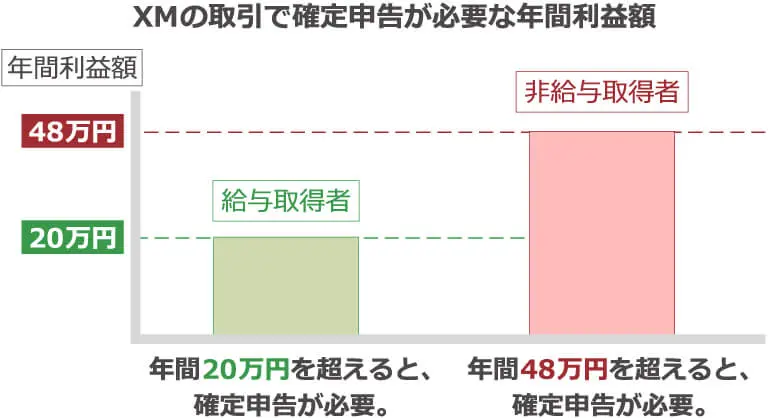

XMの年間利益額をXM会員ページで確認するには、会員ページへログインし、メニューより「口座」をクリックし「取引履歴」を選択します。

XMの年間利益額をXM会員ページで確認するには、会員ページへログインし、メニューより「口座」をタップし「取引履歴」を選択します。

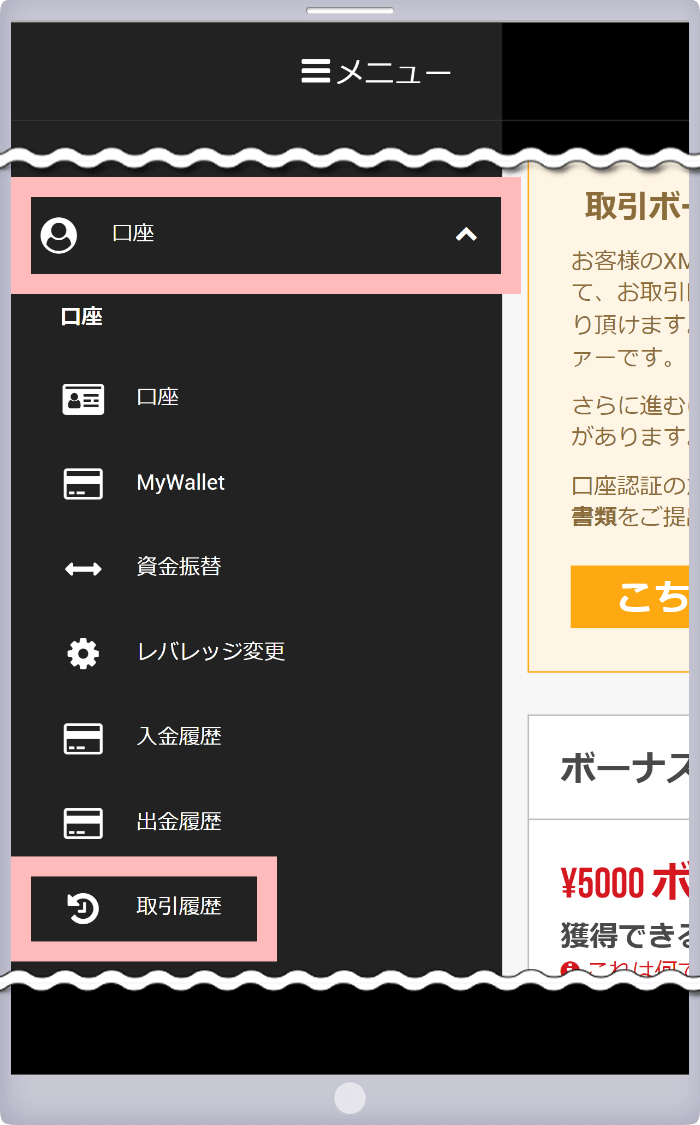

口座履歴画面が表示されますので、「期間を指定する」より「任意の期間」を選択して期間を指定し「参照する」をクリックしてください。

口座履歴画面が表示されますので、「期間を指定する」より「任意の期間」を選択して期間を指定し「参照する」をタップしてください。

XMの年間利益額をXMTradingアプリ(XMスマホアプリ)で確認する方法は、下記リンク先をご参照ください。XMアプリをご活用頂くことで、出先でも簡単に取引履歴をご確認頂けます。

現在、iOS版のXMTradingアプリはインストールできません。

XMTrading(エックスエム)を始めとする海外FX業者と国内FX業者のお取引で発生した利益は同じ「雑所得」に分類されます。但し、海外FXと国内FXでは課税方法が異なるため、利益額が同じでも納税額に違いが生じるほか、損益通算、損失繰越についても違いがございます。

| 項目 | XMTrading(海外FX) | 国内FX |

| 所得区分 | 雑所得 | |

| 税区分 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税 | 一律20.315%(*) |

| 損益通算 | 「総合課税の雑所得」同士で可能 | 「先物取引に係る雑所得」同士で可能 |

| 損失繰越 | 不可 | 3年分の繰越が可能 |

| 所得区分 | |

| XMTrading (海外FX) |

雑所得 |

| 国内FX | |

| 税区分 | |

| XMTrading (海外FX) |

総合課税 |

| 国内FX | 申告分離課税 |

| 税率 | |

| XMTrading (海外FX) |

累進課税 |

| 国内FX | 一律20.315% (*) |

| 損益通算 | |

| XMTrading (海外FX) |

「総合課税の雑所得」同士で可能 |

| 国内FX | 「先物取引に係る雑所得」同士で可能 |

| 損失繰越 | |

| XMTrading (海外FX) |

不可 |

| 国内FX | 3年分の繰越が可能 |

2037年12月31日までは20%に復興税0.315%が加算され一律20.315%が適用されます。

XMTrading(エックスエム)の利益に適用される所得区分は「雑所得」で、国内FXと同じです。しかし、同じ雑所得でも、税区分が「総合課税」と「申告分離課税」で異なるため、課税方法に違いがあります。

XMTrading(エックスエム)の利益に適用される税区分は「総合課税」です。XMで発生した利益は、給与所得や事業所得、不動産所得など総合課税が適用される所得と合算して税金の計算が行われます。一方、国内FXで発生した利益は「申告分離課税」が適用され、他の所得とは別々に税金の計算が行われます。

XMTrading(エックスエム)の利益に適用される税率は「累進課税」です。利益が大きくなるほどに税率が上がる仕組みで、所得税に加えて一律10%の住民税がかかります。総合課税の対象となる所得額の合計額が課税対象額となるため、XMのお取引で発生した利益以外の所得も考慮する必要があります。

一方、国内FXは住民税込みで一律20.315%となり、利益が小さくても大きくても同じ税率が適用されます。

| 年間所得額 | 所得税(*) | 控除額 | 住民税 |

| 195万円以下 | 5% | 0円 | 10% |

| 195万円超~330万円以下 | 10% | 97,500円 | 10% |

| 330万円超~695万円以下 | 20% | 427,500円 | 10% |

| 695万円超~900万円以下 | 23% | 636,000円 | 10% |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 | 10% |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 | 10% |

| 4,000万円超 | 45% | 4,796,000円 | 10% |

| 195万円以下 | |

| 所得税(*) | 5% |

| 控除額 | 0円 |

| 住民税 | 10% |

| 195万円超~330万円以下 | |

| 所得税(*) | 10% |

| 控除額 | 97,500円 |

| 住民税 | 10% |

| 330万円超~695万円以下 | |

| 所得税(*) | 20% |

| 控除額 | 427,500円 |

| 住民税 | 10% |

| 695万円超~900万円以下 | |

| 所得税(*) | 23% |

| 控除額 | 636,000円 |

| 住民税 | 10% |

| 900万円超~1,800万円以下 | |

| 所得税(*) | 33% |

| 控除額 | 1,536,000円 |

| 住民税 | 10% |

| 1,800万円超~4,000万円以下 | |

| 所得税(*) | 40% |

| 控除額 | 2,796,000円 |

| 住民税 | 10% |

| 4,000万円超 | |

| 所得税(*) | 45% |

| 控除額 | 4,796,000円 |

| 住民税 | 10% |

2037年12月31日までは所得税に対して復興特別所得税2.1%が加算されます。

上記の通り、XMのお取引で発生した利益やその他の所得を含めた年間の総所得額が330万円を超えた場合は、所得額に対して30%(所得税20%+住民税10%)の税金を支払わなければいけないため、国内FXの方が税率を低く抑えられることになります。

税制面だけを比較すると国内FXの方が有利となる階層がありますが、海外FXは国内FXにはない魅力的なトレード環境がございます。例えば、XMではトレード資金として利用できるボーナスキャンペーンをフル活用できるスタンダード口座や狭小スプレッドを特徴とするゼロ口座・KIWAMI極口座を提供し、トレードスタイルに合わせて口座をお選び頂くことが可能です。KIWAMI極口座では、「極小スプレッド×取引手数料無料×スワップフリー」とFXトレードにかかる取引コストを最小限に抑えながら、最大1,000倍のハイレバレッジをかけて資金効率の高いダイナミックなトレードをお楽しみ頂けます。当サイトより新規でKIWAMI極口座を開設頂くとトレードに利用可能な15,000円の口座開設ボーナス(取引ボーナス)をお受け取り頂けます。通常3,000円ボーナスのところ、期間限定で特別に増額しており、未入金でトレードを開始頂けますので、ぜひこの機会に国内FXでは実現できない海外FXのハイスペックなトレードをご体験ください。

XMTrading(エックスエム)で発生した利益(損失)と、国内FXで発生した損失(利益)は損益通算することができません。海外FXは「総合課税」、国内FXは「申告分離課税」と税区分が異なるため、それぞれの取引で発生した利益と損失を相殺できず、利益額の全てが課税対象になります。

但し、XM以外の海外FXや、XMと同じ「総合課税」の「雑所得」に分類される仮想通貨で発生した損益については損益通算することが可能です。損益通算をして課税対象額を減らすことで納税額を抑えられますので、損失分の申告も忘れないようご留意ください。

XMTrading(エックスエム)のお取引で年間損失が発生した場合、損失を翌年以降に繰り越すことはできません。国内FXでは、確定申告しておくと、その年に発生した損失を3年先まで繰り越すことが可能です。例えば、1年目に100万円の損失が発生しても、2年目、3年目で100万円の利益が発生すれば損益通算され±0円で課税されません。

損失繰越は、3年間にわたって利益と損失を相殺し、申告する利益を減らすことが可能な制度ですが、XMを含む海外FXには適用されませんのでご留意ください。

海外FXの確定申告は、国内FXに比べると税率面では不利になるケースがありますが、ハイレバレッジやゼロカットシステムなど海外FXには取引に有利な環境が揃っています。トレード資金として利用できる豪華なボーナスキャンペーンを始めとする魅力的なサービスで多くの日本人ユーザーから支持されているXMTradingなら、安心してトレードをお楽しみ頂けます。

XMTrading(エックスエム)のお取引で発生した利益を確定申告する際には、確定申告書を作成して所轄の税務署へ提出します。確定申告書は、所得額や控除額などがわかる書類を転記して作成していきますので、予めご準備しておくと確定申告書の作成をスムーズに進めることが可能です。

尚、確定申告書の提出時には、申告内容の確証となる書類の添付が必要な場合がございます。申告内容や確定申告書の提出方法により異なりますが、全てオンラインで完結するe-Tax(国税電子申告・納税システム)をご利用頂くと、多くのケースで添付書類が省略できます。

確定申告では、国税庁によって定められた「確定申告書」を提出する必要があります。確定申告書は、お近くの税務署や市区町村窓口等で配布されているほか、国税庁のホームページから印刷して使用することも可能です。確定申告書には「確定申告書A」と「確定申告書B」の2種類ありますが、令和5年より「確定申告書A」が廃止され「確定申告書B」の仕様に一本化されますので、必ず最新の確定申告書を取得して頂きますようご注意ください。

確定申告の手続きは、国税庁のホームページにある「確定申告書作成コーナー」で画面の案内に沿って金額等を入力して確定申告書を作成し、印刷して提出することも可能です。あるいは、マイナンバーカードとマイナンバーカード読み取り対応機器をお持ちの方や、ID・パスワード方式を届出済の方は、「確定申告書作成コーナー」からe-Taxで送信して申告することもできます。提出方法に関わらず、「確定申告書作成コーナー」を利用すると所得額から控除額を差し引き、所定の税率を乗じて納税額を割り出す計算が自動で行われるため計算ミスを防ぐことが可能です。

e-Taxとは

e-Tax(国税電子申告・納税システム)とは、所得税を始めとする税に関する申告や届出などの手続きをインターネットを介して行うシステムです。国税庁のホームページにある「確定申告書作成コーナー」より、確定申告書の作成~税務署への提出・納税までをPCやスマホで完結することができます。

e-Taxで確定申告書を提出するには、「マイナンバーカード」と「マイナンバーカード読み取り対応のスマートフォン」または「IDカードリーダライタ」が必要です。マイナンバーカードやマイナンバーカード読み取り対応機器をお持ちでない場合は、税務署に対面または郵送で申請して発行された「ID・パスワード」を入力すると確定申告書をe-Taxで送信して確定申告することが可能です。

「ID・パスワード方式」は、マイナンバーカードやマイナンバーカード読み取り対応機器が普及するまでの暫定措置です。

給与所得者の方は確定申告の際に「源泉徴収票」が必要となります。源泉徴収票とは、1月1日からの12月31日までの1年間の収入額や控除額、所得税などが記載された書類で、12月中旬~末頃に勤務先から発行されます。尚、源泉徴収票は確定申告書作成時に使用するもので、原本や写しを税務署へ提出する必要はございません。

各種控除の対象となる場合は、それぞれの控除証明書が必要となります。控除とは、課税対象額から差し引くことができるもので、大きく「所得控除」と「税額控除」に分類されます。所得控除は、課税対象となる所得額を減らすもので社会保険料や生命保険料、iDeCoの掛金や小規模企業共済掛金、ふるさと納税など様々な種類があります。税額控除は、税額を減らすもので住宅ローン控除や配当控除などが該当します。

尚、配偶者控除やひとり親控除などの控除を証明する書類自体が発行されていないものは、家族構成や扶養状況等の記入または入力による申告が認められています。多くの場合、控除証明書の添付を省略することが可能です。

XMTrading(エックスエム)のお取引に関係する費用を経費計上する場合には、経費の領収書が必要となります。領収書には「日付・宛名・金額・内容・支払先」が記載されているかを必ずご確認ください。XMのFX取引において必要な経費で、申告対象期間に支払った費用であることが分かればレシートでも構いません。

尚、経費の領収書やレシートは確定申告時に提出する必要はありませんが、確定申告を終えた後も7年間(白色申告は5年間)の保管義務がありますので破棄しないようご注意ください。XMの確定申告における主な必要経費は以下の通りです。

FXについて学ぶために購入した書籍代や有料セミナー・オンラインサロンなどの参加費用は、経費として計上することが可能です。市場に関する有料マーケット情報や、トレード記録のための有料アプリ購入費用なども経費として計上可能です。また、FXの勉強のために購入したノートやペンなどの文房具代についても経費として計上できます。

FXに関するセミナーに参加する際に発生した交通費や宿泊費は、必要経費として計上することが可能です。セミナー会場までの移動に使った電車代・バス代・タクシー代や、日帰りが困難な遠方のセミナーに参加し宿泊した場合のホテル代などが対象となります。

FX関連の人物や会社との会食やセミナーの懇親会などで発生した飲食代を含む交際費は、必要経費として計上することが可能です。但し、FXに詳しい知人と飲食店で会って情報を入手するようなケースは、必要経費だとする証明が困難です。実際に必要な経費だった場合でも、「FXに関する情報を得るためにかかった費用」であることが証明できない場合は、必要経費として認められませんのでご留意ください。

インターネットの通信費は、FXの取引に関する必要経費として計上することが可能です。FX取引はインターネット回線を介して行うため、FX取引に必要な経費の一つとなります。FXトレード専用の事務所を借りて、インターネット回線をFXに関わることにのみ使用している場合は、全額または一部、必要経費として認められる可能性があります。

しかし、ご自宅のインターネット回線を利用してFX取引を行っている場合は、必要経費として認められる可能性は高くないのが現状です。インターネット回線をFX以外でも使用する機会があるため、経費計上する場合にはFXとそれ以外の使用量を案分して申告してください。

FX取引に使用するパソコンやスマートフォンなどの購入費や月額利用料も経費として計上することが可能です。但し、仕事やプライベートと兼用で機器を使用する場合は、FX取引に使用した分のみを経費として計上する必要があります。

また、パソコンやスマートフォン、PCモニターなど高額で長期間に渡って使用するものは、「減価償却」となりますのでご注意ください。機器の購入代金が10万円未満であれば消耗品としてその年の確定申告で一括して経費計上しますが、機器の購入代金が10万円以上になると3年、20万円以上になると4年かけて減価償却する必要があります。

| 10万円未満 |

消耗品として全額その年の経費にする

|

|---|---|

| 10万円以上20万円未満 |

購入代金を耐用年数3年に分けて経費計上

|

| 20万円以上 |

購入代金を耐用年数4年に分けて経費計上

|

減価償却費は「購入代金÷耐用年数×(使用月数)」で算出します。

25万円 ÷ 4年 ×(6カ月÷12カ月)

= 31,250円

25万円 ÷ 4年 ×(9カ月 ÷ 12カ月)

× 40%= 18,750円

FX取引専用の事務所を借りている場合は、事務所の家賃・光熱費を経費として計上することが可能です。また、個人事業主として届出しており、自宅の一室をトレーディングルームとして使っている場合は、FX取引に使用している分を案分して家賃・光熱費の一部を経費として計上することができます。

FXのEA(自動売買)取引に必要なVPS(Virtual Private Server)のレンタル費用や、EAソフトの購入費用は、経費として計上することが可能です。尚、「XMTrading VPS」を有料でご利用頂いている場合は、毎月1日に MT4/MT5口座から28ドル(相当額)の月額利用料が自動的に引き落としされます。取引口座のMT4/MT5の口座残高からの引き落としとなりるため、XMのお取引で発生した損益と合算され自動的に必要経費として差し引かれており別途必要経費として計上することはできませんのでご注意ください。

XMの無料VPSサービスについて

XMでは、月額利用料28ドル(相当額)の「XMTrading VPS」を、以下の条件を満たして頂いた方に無料で提供いたします。

「XMTrading VPS」のご利用は、XMの会員ページより簡単にお申込み頂けます。XMの口座をお持ちの方のみご利用頂けるサービスとなりますのでぜひご活用ください。

上記の条件を満たしていない場合でも、月額28ドル(相当額)で「XMTrading VPS」をご利用頂くことが可能です。

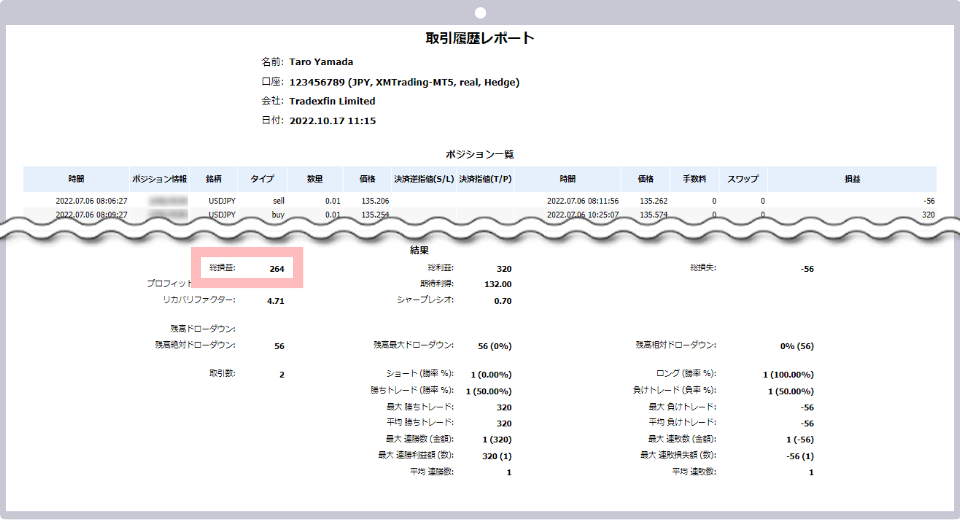

XMTrading(エックスエム)のお取引で発生した損益について確定申告する際には、年間取引報告書(取引履歴レポート)が必要です。年間取引報告書とは、1年間の取引履歴やトータル損益などを確認するレポートで、お取引で使用したMT4またはMT5で簡単に取得することができます。口座単位のレポートとなりますので、複数口座で取引している場合には取得漏れのないようご注意ください。

確定申告時には、マイナンバー(個人番号)を記載または入力する必要があります。マイナンバー(個人番号)はマイナンバーカード、マイナンバーカードを発行されていない場合は、個人番号通知書や住民票でご確認ください。

尚、マイナンバーカードをお持ちでない方で税務署の窓口または郵送で確定申告書を提出する場合は、マイナンバーの記載がある個人番号通知書や住民票に加えて、マイナンバーの持ち主本人であることが確認できる運転免許証やパスポートなどの本人確認書類が必要になりますのでご留意ください。

XMTrading(エックスエム)の年間取引報告書(取引履歴レポート)は、MT4/MT5の「口座履歴」より簡単に取得することができます。

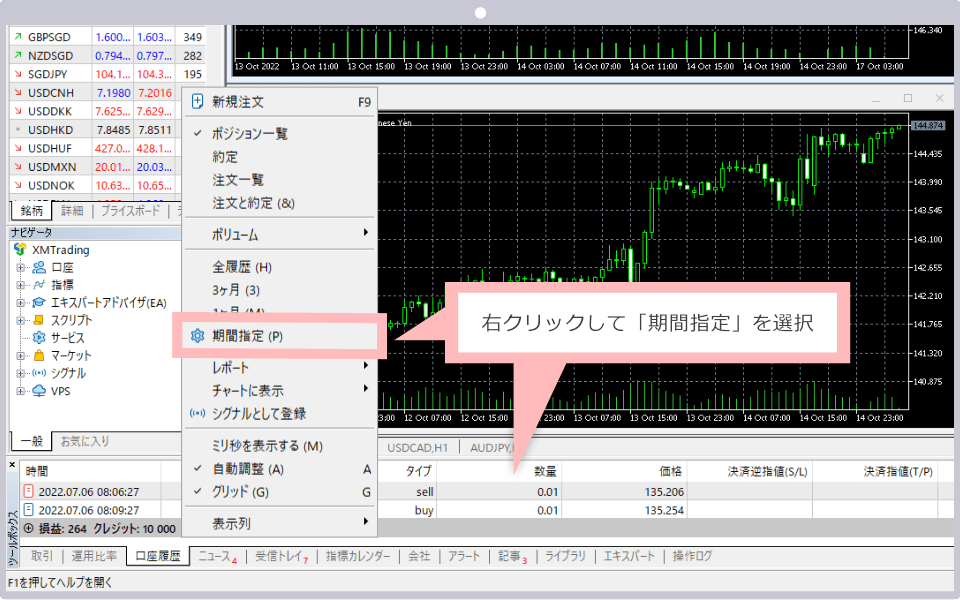

XMTrading(エックスエム)のMT4/MT5に確定申告したい取引口座IDでログインし、「ツールボックス」にて「口座履歴」を表示させます。

「口座履歴」が表示されましたら右クリックして「期間指定」を選択します。

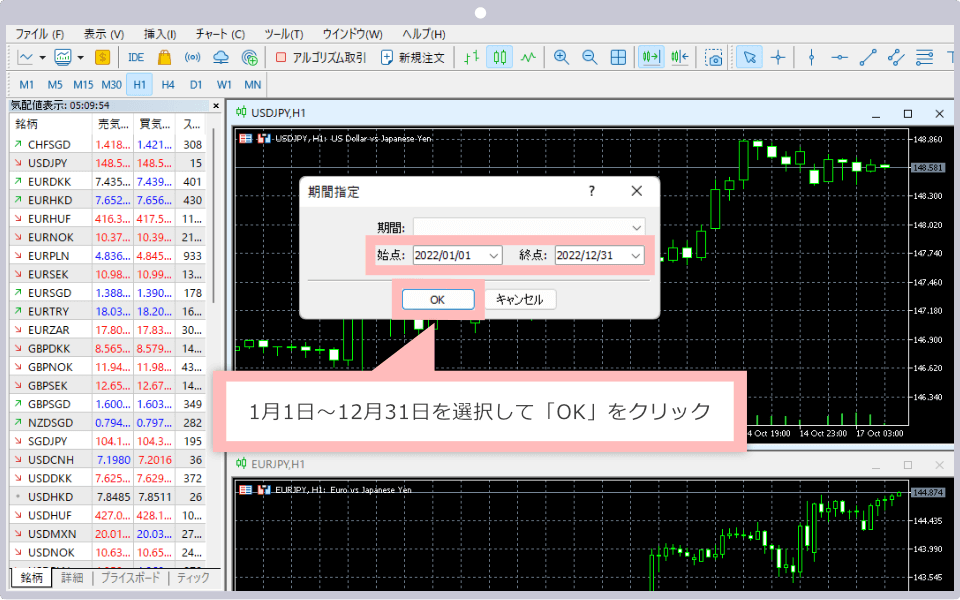

「期間指定」画面で、始点に「1月1日」、終点に「12月31日」を選択し「OK」をクリックします。

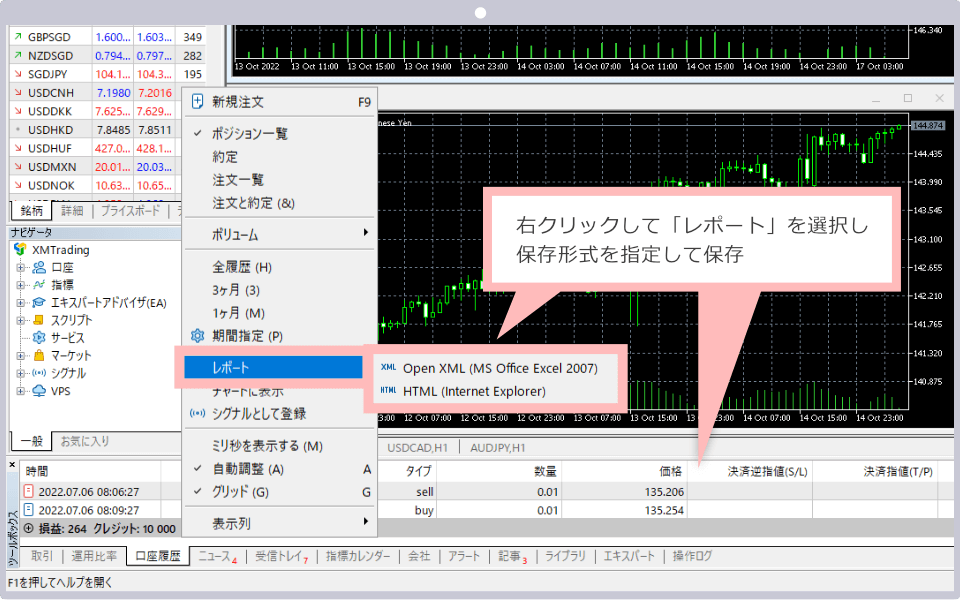

「口座履歴」に指定した1月1日から12月31日の取引履歴が表示されます。右クリックして「レポート」を選択し、保存形式「XML」または「HTML」を指定してPCの任意の場所に保存してください。

XMLはエクセル形式で保存され、年間取引報告書がエクセルで表示されます。HTMLはHTML形式で保存され、年間取引報告書がブラウザ上で表示されます。

年間取引報告書は、スマートフォンのMT4/MT5アプリの口座履歴からもご確認頂けますが、端末に保存することはできませんのでご留意ください。

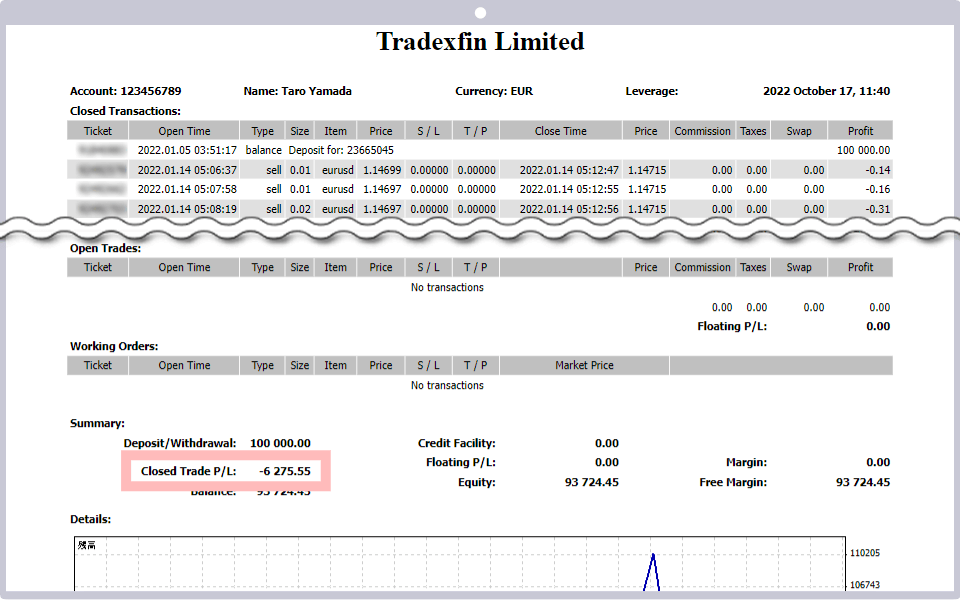

XMTrading(エックスエム)の年間取引報告書(取引履歴レポート)では、1年間の売買履歴のほか、勝敗率やプロフィットファクターなど様々な情報を確認することができます。また、MT4とMT5ではレポートの見方が異なります。年間取引報告書(取引履歴レポート)には多くの情報が記載されていますが、確定申告書作成時に確認する項目は、MT4では「Closed TradeP/L」、MT5では「総損益」のみです。

「Closed TradeP/L」または「総損益」は、XMのお取引で1年間に発生した損失と利益を合計したものですので、XMの複数口座やXM以外の海外FX口座を利用している場合は全口座の「Closed TradeP/L」/「総損益」を合算して申告してください。

XMTrading(エックスエム)のお取引で発生した利益を確定申告する方法をご紹介します。確定申告の作成に必要な書類を手元にご準備頂き、確定申告書の該当箇所に記入または入力をして所得税額を算出します。完成した確定申告書を所轄の税務署へ提出すると確定申告は完了です。指定した方法で期日までに納税を行ってください。

お手元に必要書類をご準備いただき、確定申告書を作成します。確定申告書の作成方法は次の通りです。

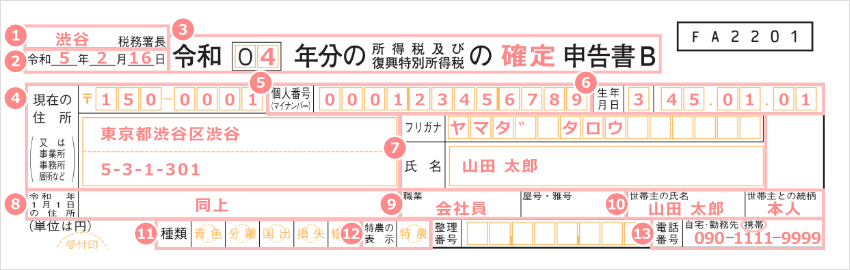

確定申告書の第一表の上部に住所や氏名、生年月日等の個人情報やマイナンバー(個人番号)、所轄の税務署名など以下の項目を記入します。

| 1所轄の税務署 | 例)渋谷 |

|---|---|

| 2申告書の提出年月日 | 例)令和5年2月16日 |

| 3表題 | 例)04 確定 |

| 4現在の住所 | 例)〒150-0001 東京都渋谷区渋谷5-3-1-301 |

| 5個人番号(マイナンバー) | 例)000123456789 |

| 6生年月日 | 例)3.45.01.01 |

| 7氏名・フリガナ | 例)ヤマダ タロウ 山田 太郎 |

| 8申告する年の1月1日時点の住所 | 例)同上 |

| 9職業/屋号・雅号(Bのみ) | 例)会社員/記入なし |

| 10世帯主の氏名と続柄 | 例)山田 太郎 / 本人 |

| 11種類(Bのみ) | 記入なし |

| 12特濃の表示(Bのみ) | 記入なし |

| 13電話番号 | 例)携帯 090-1111-9999 |

①所轄の税務署は、お近くの税務署名を記入してください。

②申告書の提出年月日を数字だけ記入してください。

③表題には確定申告期間の年を記入し、申告書Bの直前の空白に「確定」と記入してください。

④現在の住所は、現在お住まいの住所を郵便番号から番地や部屋番号まで全て記入してください。自営業等で事務所や事業所等の住所地に納税する場合は、事業所・事務所・居所などのいずれかに〇をして、上段に事務所等の住所を、下段にお住まいの住所を記入します。

⑤個人番号(マイナンバー)を間違いのないよう記入してください。

⑥生年月日を元号から記入してください。元号に対応する数字は以下の通りです。

| 明治 | 1 |

|---|---|

| 大正 | 2 |

| 昭和 | 3 |

| 平成 | 4 |

| 令和 | 5 |

⑦氏名・フリガナには、カナ氏名と漢字氏名をフルネームで記入してください。

⑧申告する年の1月1日時点の住所が、④の住所と同一の場合は「同上」と記入し、④の住所と異なる場合は住所を記入してください。

⑨職業/屋号・雅号がある場合には記入が必要です。個人事業主の場合は職業欄に「〇〇小売業」「〇〇販売業」など詳しい職業を記入し、屋号・雅号を記入します。

⑩世帯主の氏名と続柄には、世帯主の氏名と世帯主との続柄を記入してください。世帯主本人の場合は、「本人」と記入します。

⑪種類は、「青色申告者」「申告書第三表を使用する方」「国外転出時課税制度の適用を受ける方」「申告書第四表を使用する方」に該当するもの全てに〇をしてください。いずれにも該当しない場合は記入不要です。

⑫特濃の表示は、特別農業者に該当する場合にのみ〇をしてください。該当しない場合は記入不要です。

⑬電話番号は、「自宅・勤務先・携帯」のいずれかに〇をして番号を記入してください。

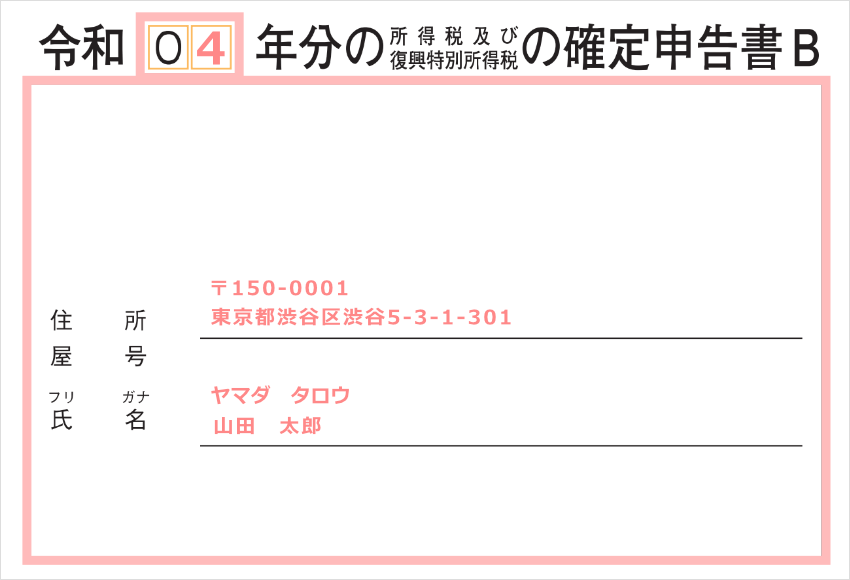

確定申告書の第二表にも、表題の申告期間の年と「住所」「氏名・フリガナ」「屋号」をご記入ください。

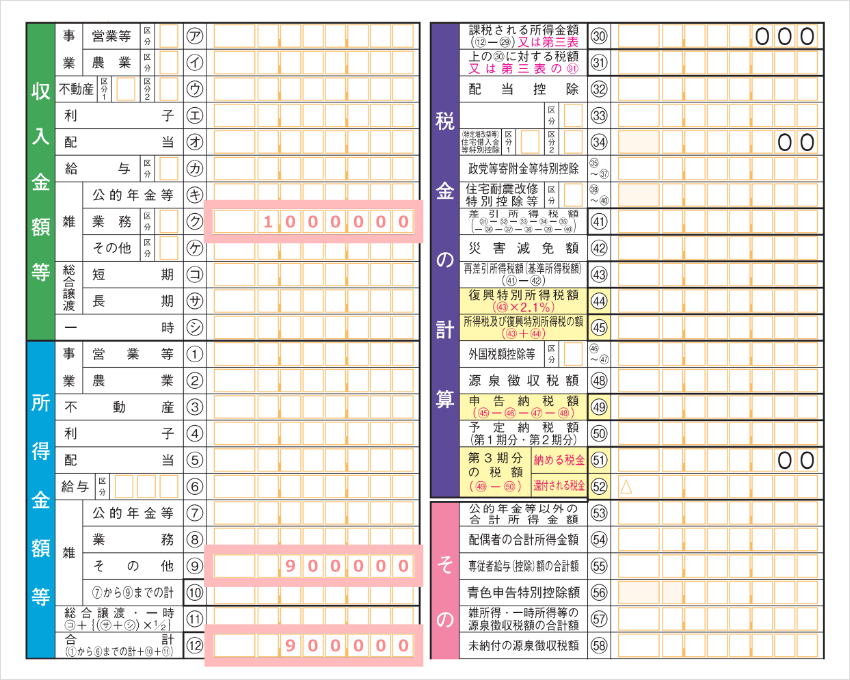

XMTrading(エックスエム)のお取引で発生した利益は、確定申告書の第一表の「収入金額等」に記入します。加えて、必要経費を差し引いた最終的な所得金額を「所得金額等」に記入します。XMの年間取引報告書の「Closed TradeP/L」または「総損益」に記載されている金額を記入しますが、XM以外の海外FXや仮想通貨等でもお取引がある場合は、全てを合算した金額を記入してください。

収入金額等の「ク」にXMを含む海外FX等の取引で発生した総損益を記入します。次に「ク」に記入した収入金額から必要経費を差し引いた金額を、所得金額等の⑨に記入してください。「⑦~⑨までの合計額」を⑩に記入し、「①~⑥までの合計+⑩+⑪」を計算して⑫に記入します。

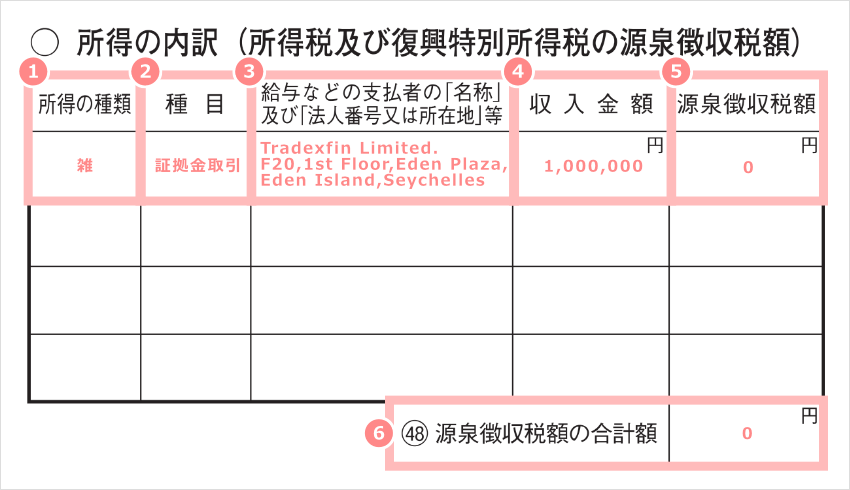

次に、確定申告書の第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」に、①で記入した収入額や所得額の詳しい内容を記入します。

「ク」に記入した所得額にXM以外の海外FXで発生した利益を含む場合は、「所得の内訳」に全て記入します。

| 1所得の種類 | 例)雑 |

|---|---|

| 2種目 | 例)証拠金取引 |

| 3給与などの支払者の「名称」及び 「法人番号又は所在地」等 |

例)Tradexfin Limited. F20,1st Floor,Eden Plaza,Eden Island,Seychelles |

| 4収入金額 | 例)1,000,000円 |

| 5源泉徴収税額 | 例)0円 |

| 6源泉徴収額の合計額 | 例)0円 |

①所得の種類は、「雑」または「雑所得」と記入します。

②種目は、海外FXの取引であることがわかるよう「証拠金取引」と記入します。

③給与などの支払者の「名称」及び「法人番号又は所在地」等は、XMの会社名となる「Tradexfin Limited.」と住所「 F20,1st Floor,Eden Plaza,Eden Island,Seychelles」を記入します。

④収入金額は、必要経費を差し引く前の収入金額を記入します。

⑤源泉徴収税額は「0」円を記入します。※海外FXでは源泉徴収がございません。

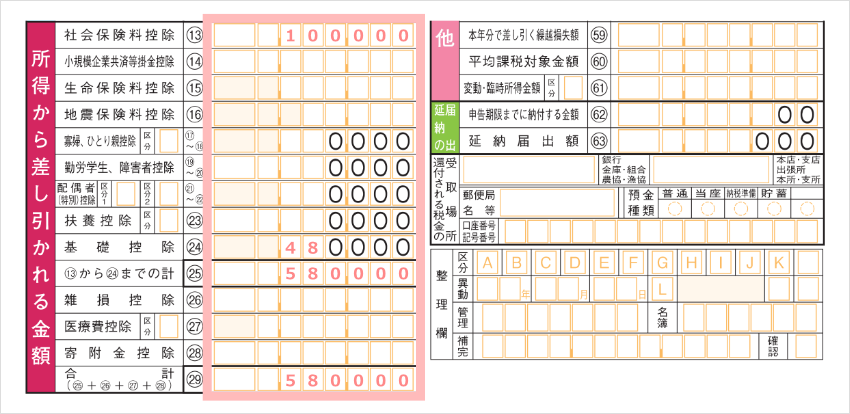

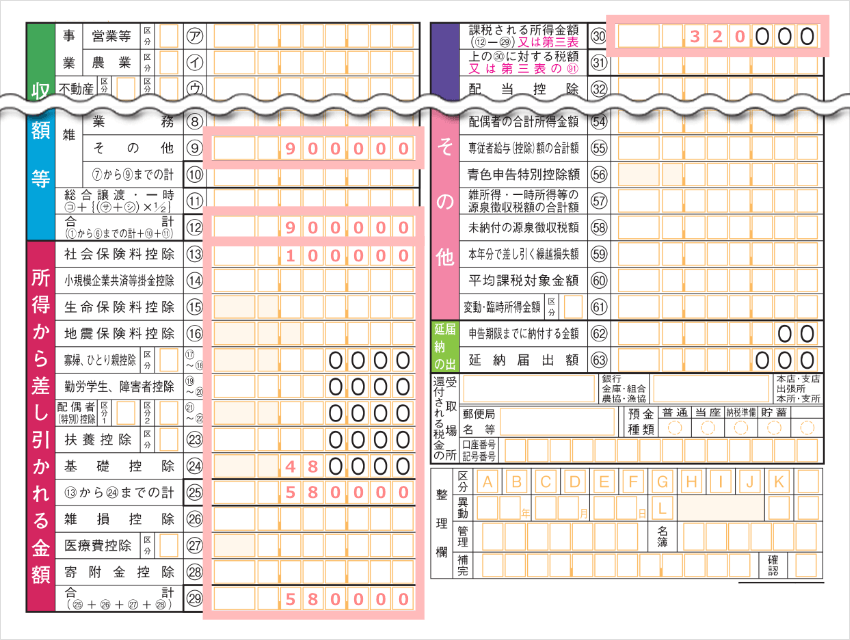

全ての所得額の記入が完了したら⑬~㉔に該当する控除額を記入し㉕に合計額を記入します。㉖~㉘の控除に該当する場合は控除額を記入し、㉕を足した金額を㉙に記入してください。

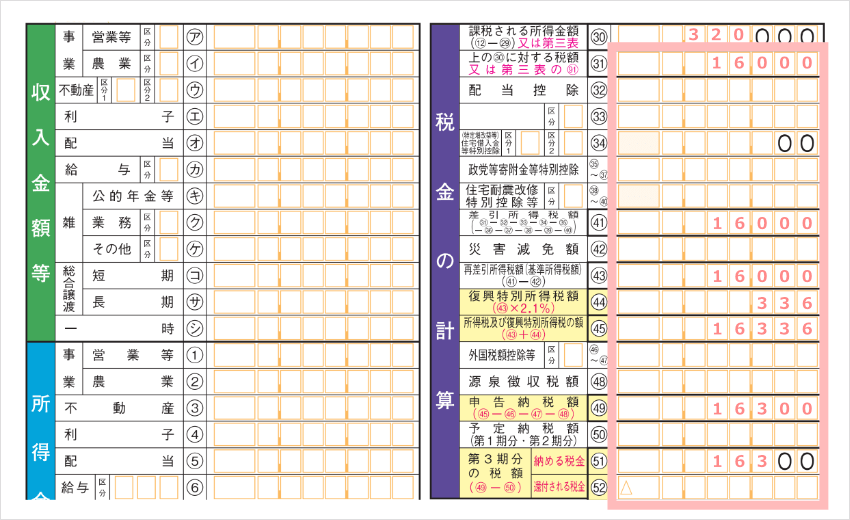

XMTrading(エックスエム)のお取引で発生した利益を含め、全ての所得額と控除額の記入が完了したら、納税額の計算を行います。所得金額から所得控除額を差し引き、課税対象額を算出し、所定の税率を乗じて所得税の税額を計算します。

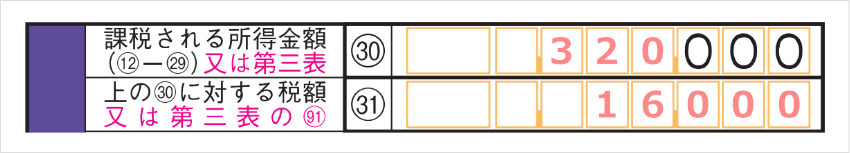

確定申告書第一表「所得金額等」の⑫の金額から、「所得から差し引かれる金額」の㉙の金額を差し引きます。算出した金額を「税金の計算」の㉚に転記してください。

千円未満の端数は切り捨てます。

下記の「課税される所得金額に対する税額の計算方法」を参考に、確定した㉚の金額に対応する税率を乗じて控除額を差し引き、税額を算出します。確定した税額を「税金の計算」の㉛に記入してください。

| 課税される所得金額(㉚) | 課税される所得金額に対する税額の計算方法 |

| 0円 | 0円 |

| 1,000円~1,949,000円 | ㉚×5% |

| 1,950,000円~3,299,000円 | ㉚×10%-97,500円 |

| 3,300,000円~6,949,000円 | ㉚×20%-427,500円 |

| 6,950,000円~8,999,000円 | ㉚×23%-636,000円 |

| 9,000,000円~17,999,000円 | ㉚×33%536,000円 |

| 18,000,000円~39,999,000円 | ㉚×40%-2,796,000円 |

| 40,000,000円~ | ㉚×45%-4,796,000円 |

| 0円 |

| 0円 |

| 1,000円~1,949,000円 |

| ㉚×5% |

| 1,950,000円~3,299,000円 |

| ㉚×10%-97,500円 |

| 3,300,000円~6,949,000円 |

| ㉚×20%-427,500円 |

| 6,950,000円~8,999,000円 |

| ㉚×23%-636,000円 |

| 9,000,000円~17,999,000円 |

| ㉚×33%536,000円 |

| 18,000,000円~39,999,000円 |

| ㉚×40%-2,796,000円 |

| 40,000,000円~ |

| ㉚×45%-4,796,000円 |

2037年12月31日までの間に生じた所得に対しては、所得税に復興特別所得税2.1%が加算されます。㉛で確定した税額に復興特別所得税2.1%を加算し最終納税額を確定し、「納める税金」51に記入します。これまでの計算の結果、還付金が発生する場合には「還付される税金」52にご記入ください。

㉛~㊵に記載されている金額を順に引き算していき、㊶に記入します。㊶ー㊷の結果を㊸に記入します。㊸の金額に復興特別所得税2.1%を乗じた金額を㊹に記入し、㊸+㊹の合計額を㊺に記入してください。

㊺の金額から㊻~㊽の金額を差し引き、㊾に記入します。この時㊾の数字が黒字の場合は、100円未満は切り捨て、赤字の場合はそのままの金額をご記入ください。

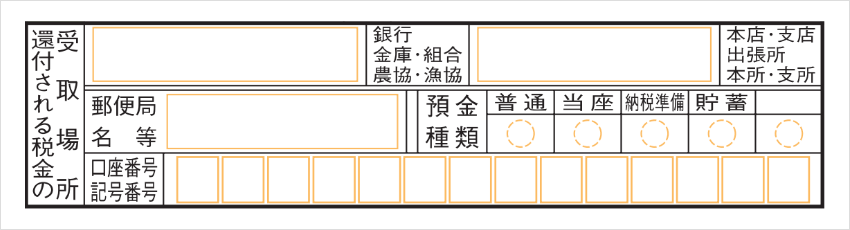

還付金がある場合

税金の計算の結果、還付金が発生する場合には、確定申告書第一表の右下「還付される税金の受取場所」に銀行口座をご記入ください。窓口や郵送で確定申告書を提出した場合は、おおよそ1カ月から1カ月半程度で指定口座へ税金が還付されます。

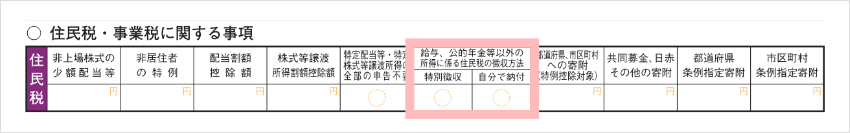

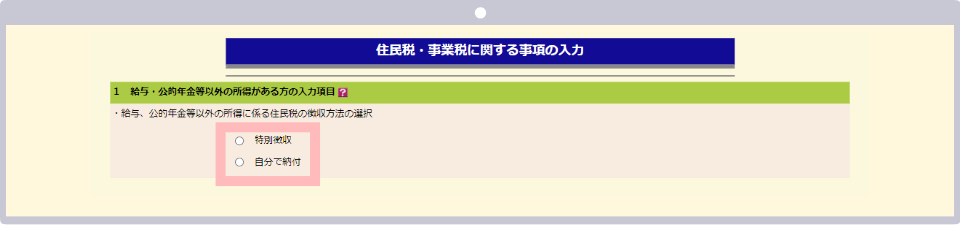

確定申告書第二表の該当する箇所に必要項目を記入していきます。給与所得者については、XMのお取引で得た所得に対する住民税の徴収方法を選択することができます。住民税を給与から差し引く場合は「特別徴収」に、ご自身で納付する場合には「自分で納付」に〇をします。「自分で納付」を選択した場合は、現住所へ納付所が届きますので期日内にご自身で住民税を納めてください。

国税庁のホームページより確定申告書作成コーナーにアクセスします。「マイナンバーカード方式(2次元バーコード)」「マイナンバーカード方式(ICカードリーダライタ)」「ID・パスワード方式」「印刷して提出」のいずれかをクリックして選択します。

手順2は、手順1で選択した提出方法により画面案内が異なります。「印刷して提出」以外の方法を選択した場合は、「マイナポイントと連携」・「マイナンバーカードの読み取り」・「利用者識別番号と暗証番号の入力」のいずれかの手順が必要です。画面の案内に沿って連携や読み取り等の操作を行ってください。

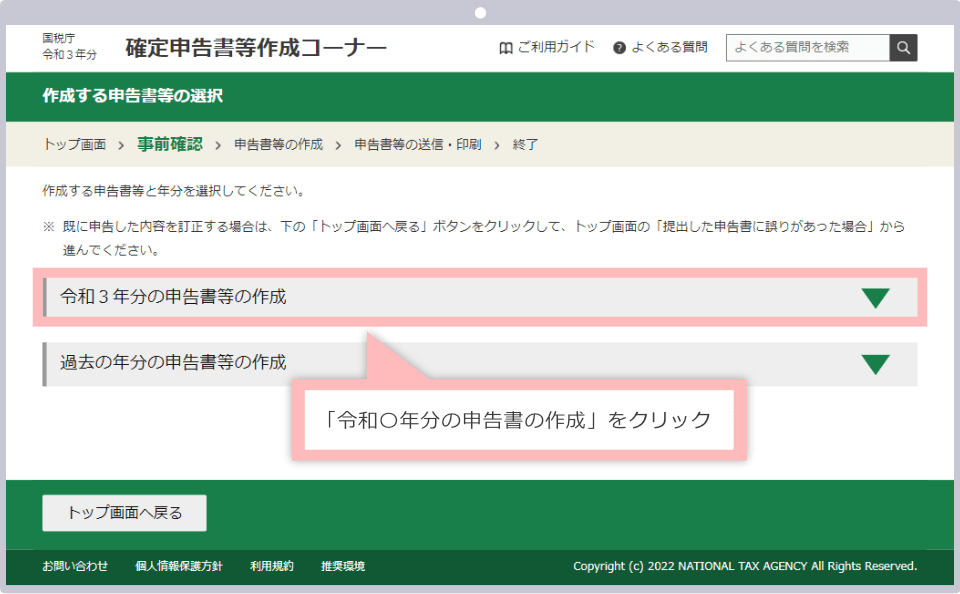

作成する申告書等を選択する画面が表示されましたら「令和〇年分の申告書等の作成」をクリックします。

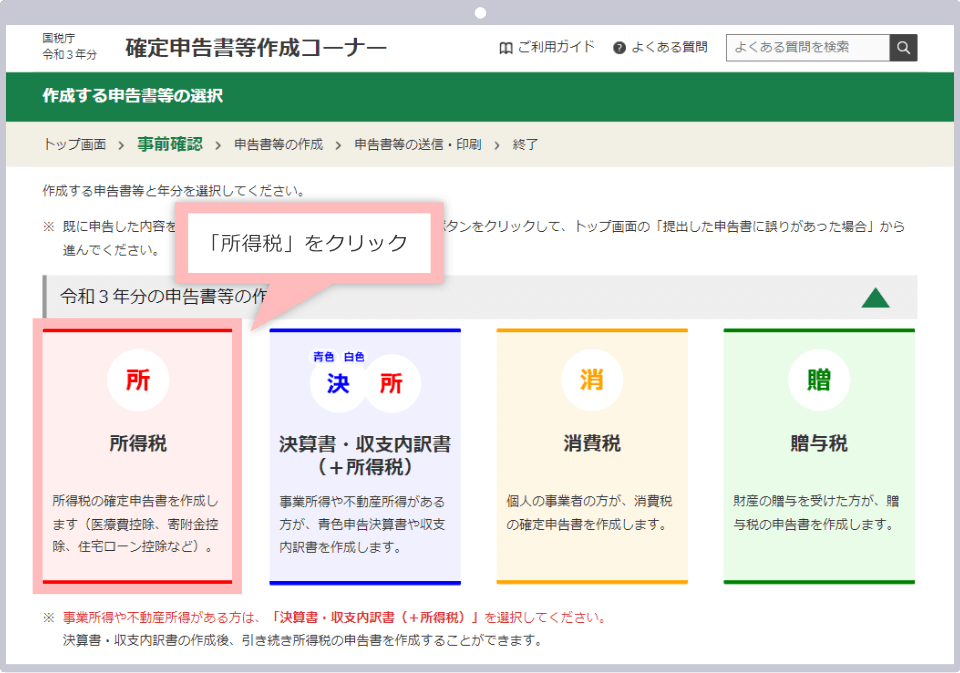

「所得税」「決算書・収支内訳書(+所得税)」「消費税」「贈与税」が表示されますので、「所得税」をクリックします。

推奨環境や利用規約等が表示されますので、ご確認いただき「利用規約に同意して次へ」をクリックします。

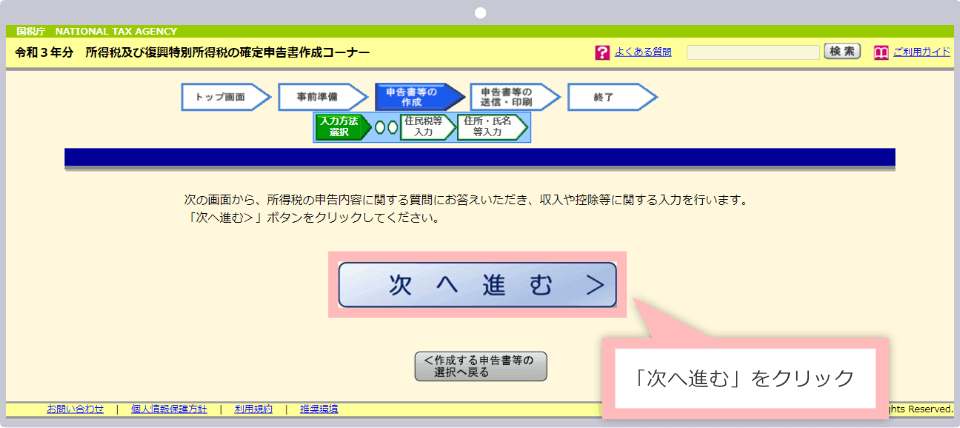

「次へ進む」をクリックして確定申告書作成画面へ進みます。

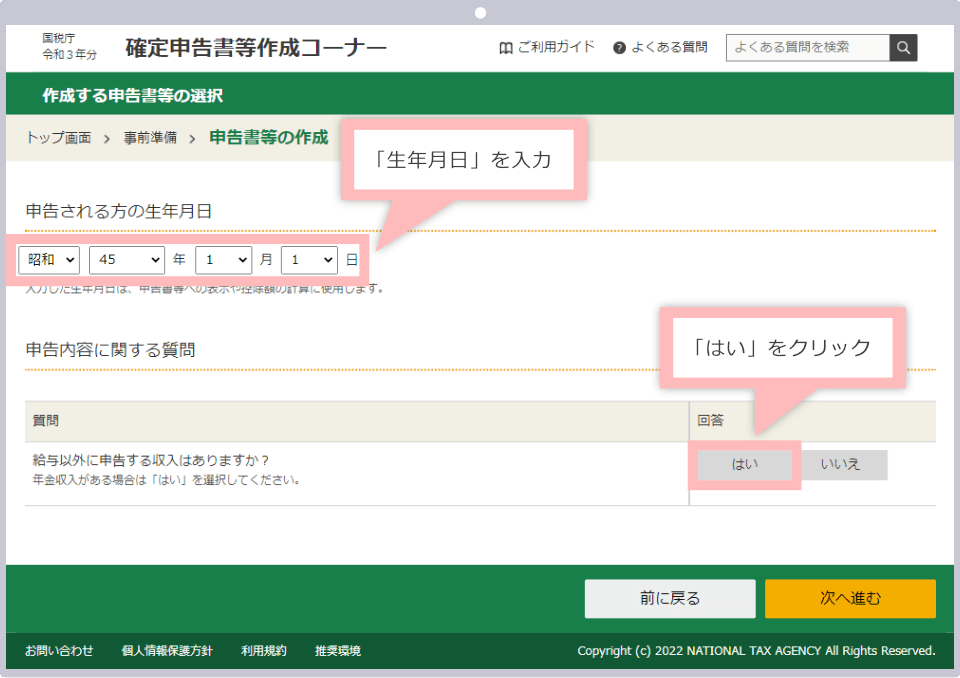

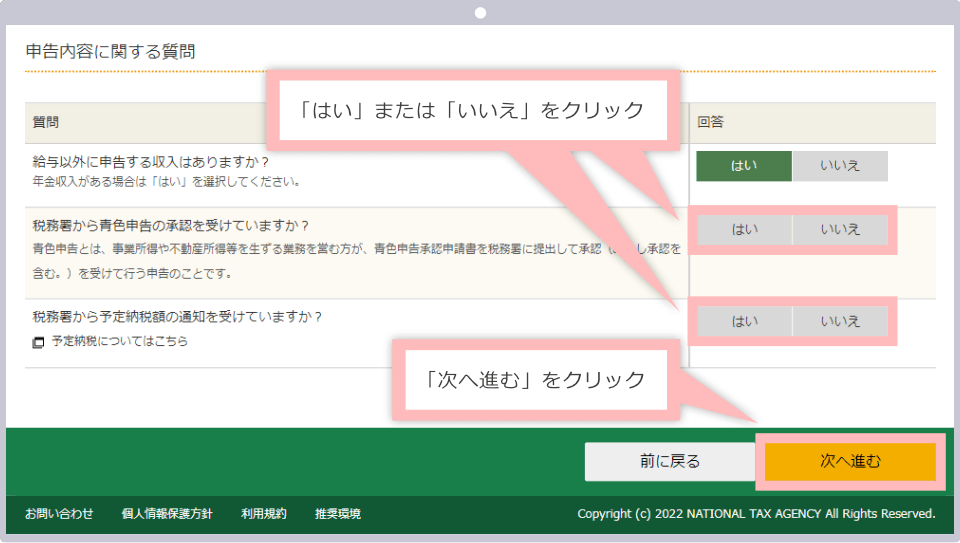

確定申告書作成画面が表示されますので「申告される方の生年月日」に「生年月日」を入力します。「申告内容に関する質問」の「給与以外に申告する収入はありますか?」は「はい」を選択してください。

「はい」をクリックすると、2つの質問が追加されます。「税務署から青色申告の承認を受けていますか?」と「税務署から予定納税額の通知を受けていますか?」の質問に「はい」または「いいえ」を選択し「次へ進む」をクリックします。

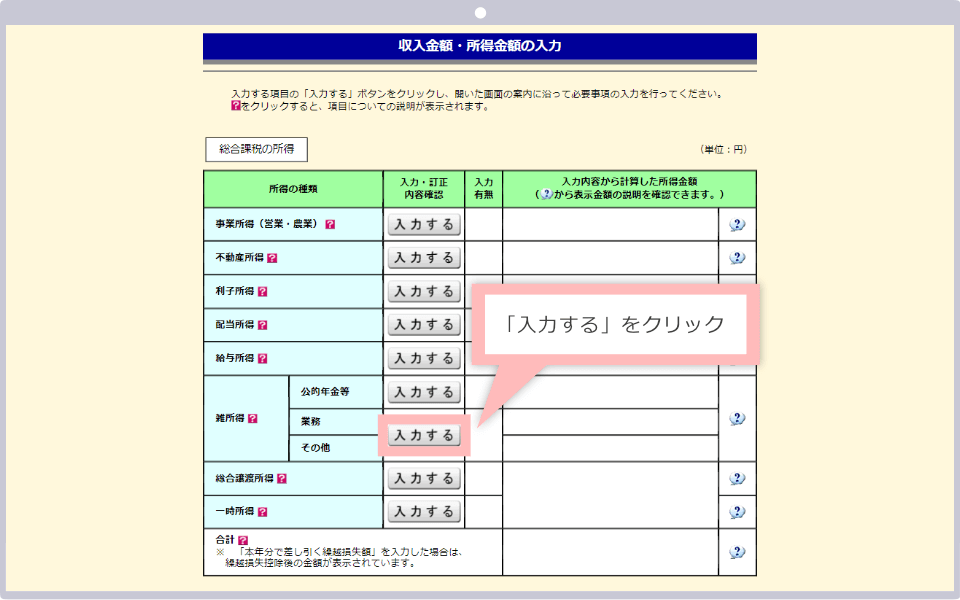

XMTrading(エックスエム)のお取引で発生した利益は「雑所得」の「その他」に記入または入力します。「総合課税の所得」から「雑所得」の「その他」の「入力する」ボタンをクリックしてください。

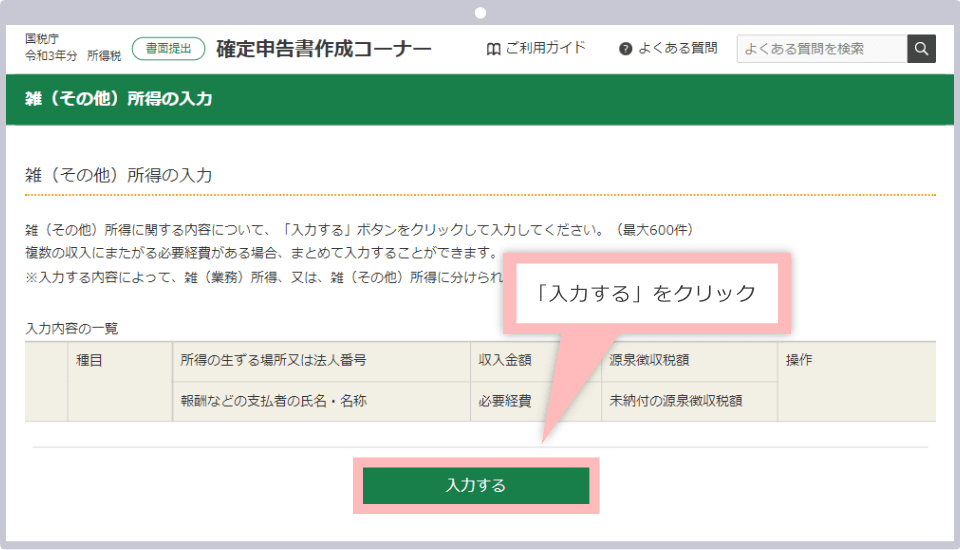

「雑(その他)所得の入力」に関する説明が表示されますので「入力する」をクリックします。

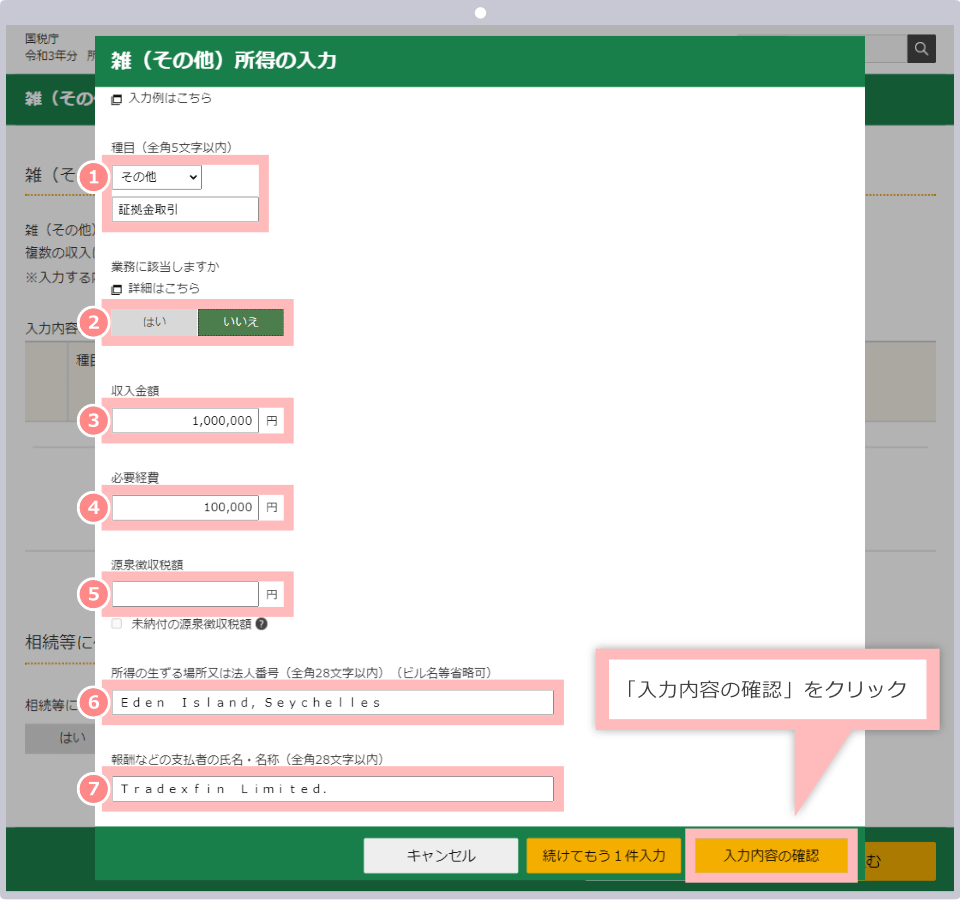

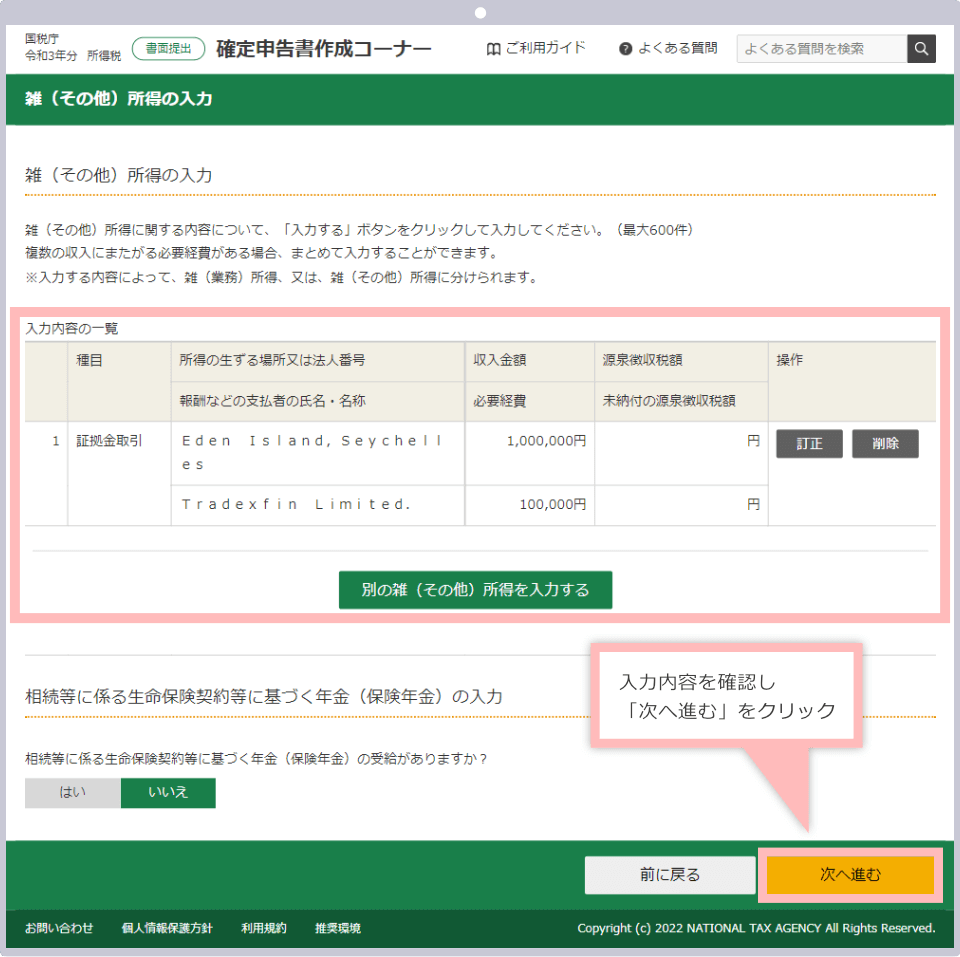

雑(その他)所得の入力画面が表示されますので、上から順に入力を進めていき、入力が完了したら「入力内容の確認」をクリックします。

| 1種目 | 例)「その他」を選択し「証拠金取引」と入力 |

|---|---|

| 2業務に該当しますか | 例)「いいえ」 |

| 3収入金額 | 例)1,000,000 |

| 4必要経費 | 例)100,000 |

| 5源泉徴収税額 (未納付の源泉徴収税額) |

未記入 |

| 6所得の生ずる場所又は法人番号 | 例)Eden Island,Seychelles |

| 7報酬などの支払い者の氏名・名称 | 例)Tradexfin Limited. |

①種目は「その他」を選択します。詳細入力欄が表示されますので「証拠金取引」と入力します。

②業務に該当しますかは、「いいえ」を選択します。

③収入金額は、XMで発生した損益の合計額を記入します。XMの複数口座を利用している場合は、全ての口座の年間取引報告書を取得し「Closed TradeP/L」/「総損益」の合計額を記入してください。

④必要経費は、XMのFX取引で発生した経費を入力します。

⑤源泉徴収税は、XMのFX取引では源泉徴収が発生しないため入力不要です。

⑥所得の生ずる場所又は法人番号は、「Eden Island,Seychelles」と省略して入力します。正式な住所は「F20,1st Floor,Eden Plaza,Eden Island,Seychelles」ですが、全角28文字以内の文字数制限があるため省略してください。

⑦報酬などの支払者の氏名・名称は、サービス名「XMTrading」ではなく会社名「Tradexfin Limited.」をご入力ください。

入力内容の確認画面が表示されますので、内容をご確認ください。訂正したい場合は「訂正」を、XM以外の雑(その他)所得の入力がある場合は「別の雑(その他)所得を入力する」をクリックします。入力内容に問題がなく別の雑(その他)所得の入力がない場合は、「次へ進む」をクリックしてください。

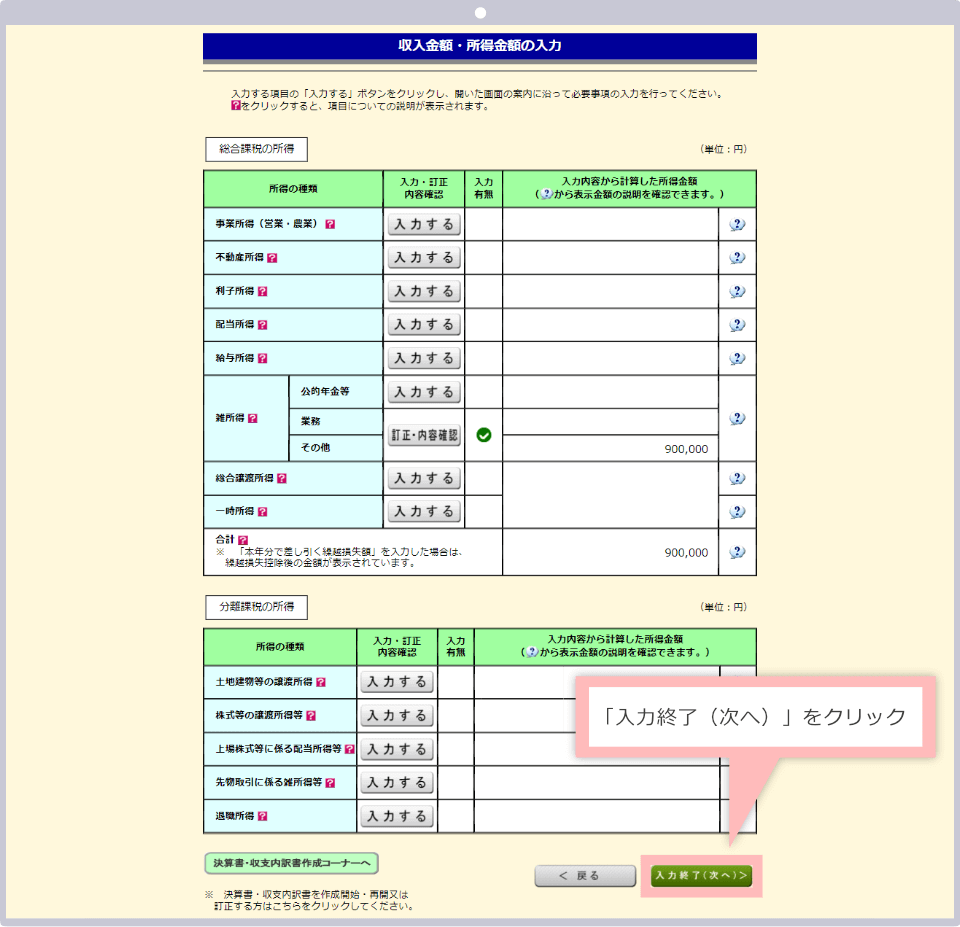

XMのお取引で発生した利益を含め、全ての収入金額・所得金額の入力が完了しましたら「入力終了(次へ)」をクリックします。

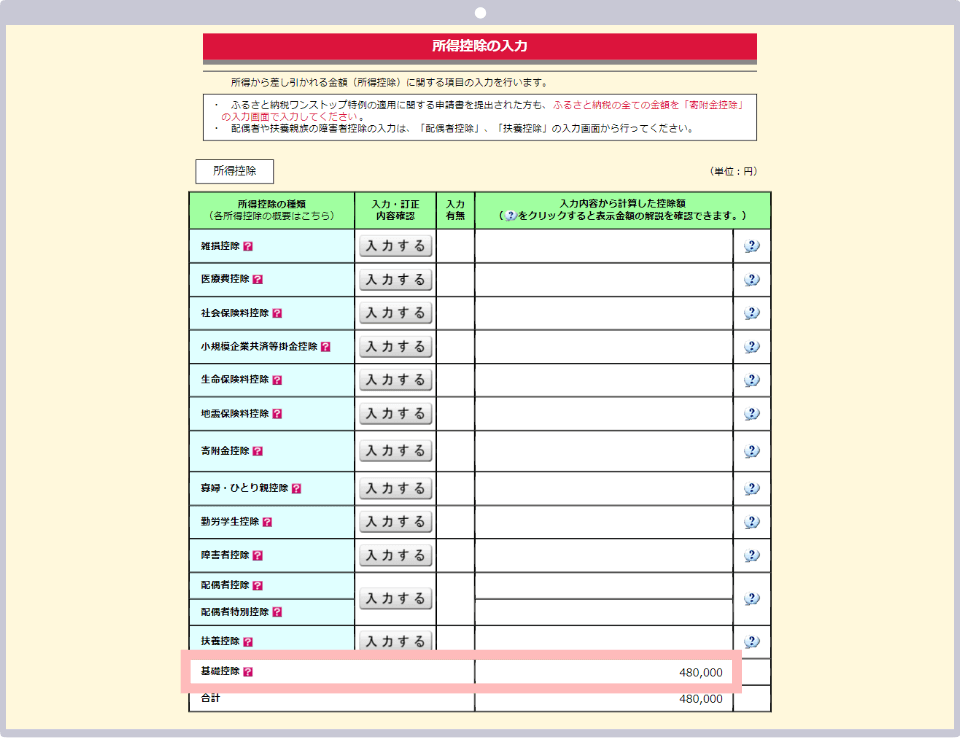

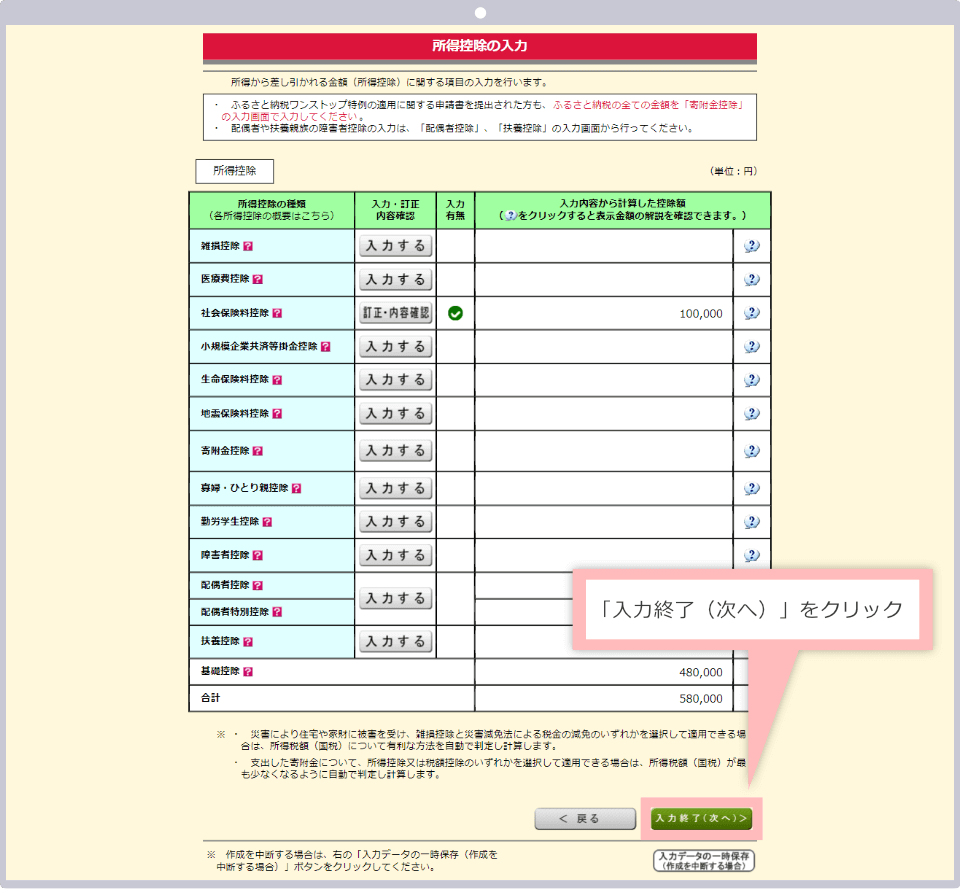

次に所得控除の入力を行います。これまでの入力内容から判明した「基礎控除」が自動表示されます。基礎控除以外の所得控除がある場合には「入力する」をクリックして詳細を入力してください。

控除額の入力が完了しましたら、入力漏れがないかを確認し「入力終了(次へ)」をクリックします。

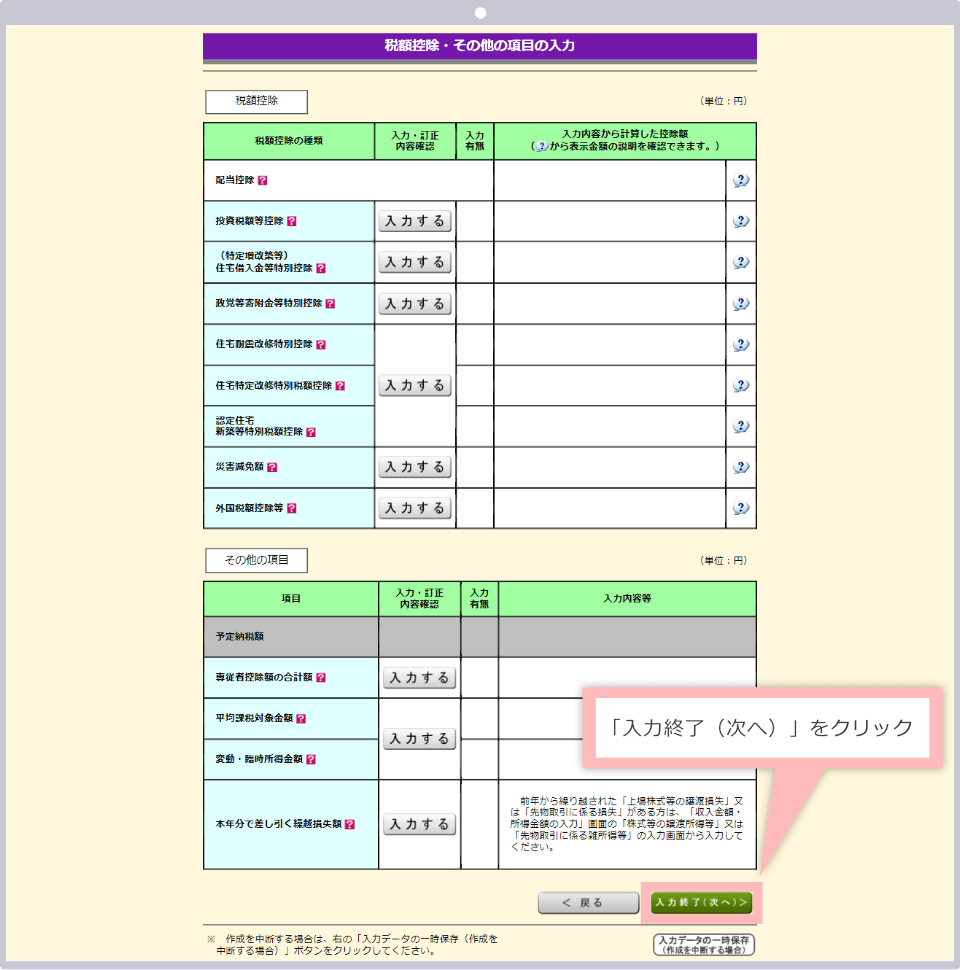

次に、税額控除・その他の項目に該当がある場合は入力をします。全ての入力が完了しましたら「入力終了(次へ)」をクリックします。入力すべき項目がない場合はそのまま「入力終了(次へ)」をクリックしてください。

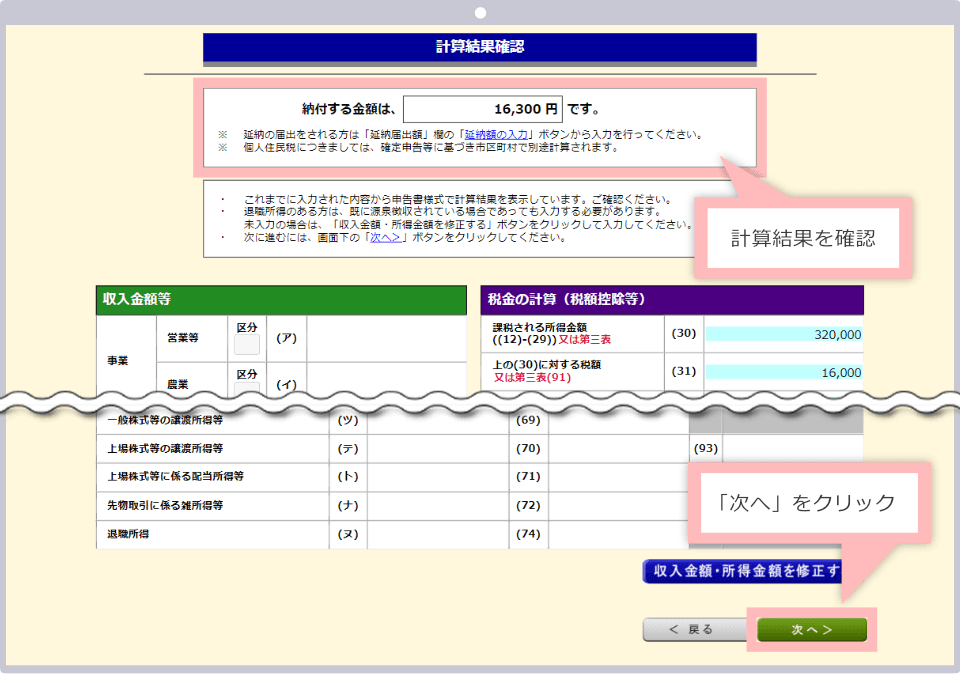

全ての入力が完了しましたら、自動的に計算が行われ計算結果と入力内容が表示されます。納税額(還付金が発生する場合は還付金額)と入力内容に間違いがないかをご確認いただき、間違いがなければ「次へ」をクリックしてください。入力漏れや入力相違があった場合は、各項目の下にある「修正する」をクリックして訂正入力を行ってください。

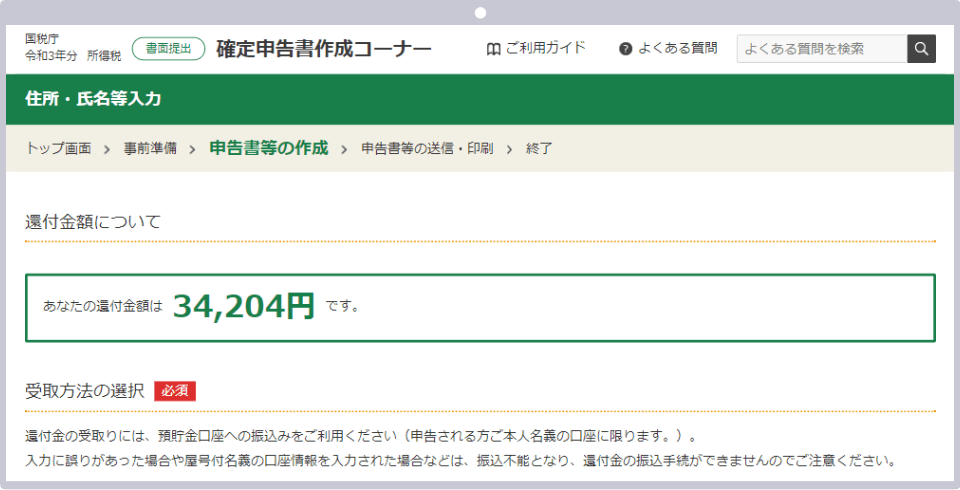

還付金がある場合

税金の計算の結果、還付金が発生する場合には、「受取方法の選択」が表示されますので、還付金の受け取り方法を選択してください。

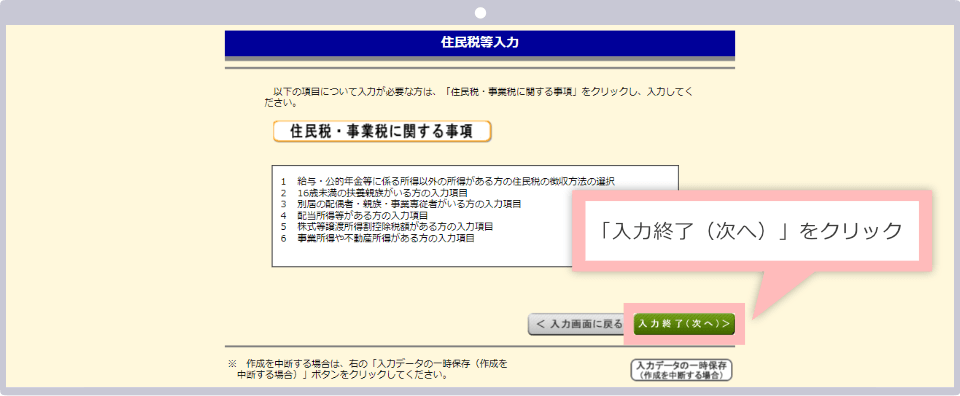

住民税等の入力が必要な方は「住民税・事業税に関する事項」をクリックし、必要箇所に入力します。住民税等の入力がない場合は「入力終了(次へ)」をクリックしてください。

給与所得者の住民税徴収方法

給与所得者については、XMのお取引で得た所得に対する住民税の徴収方法を選択することができます。住民税を給与から差し引く場合は「特別徴収」を、ご自身で納付する場合には「自分で納付」を選択します。「自分で納付」を選択した場合は、現住所へ納付所が届きますので期日内にご自身で住民税を納めてください。

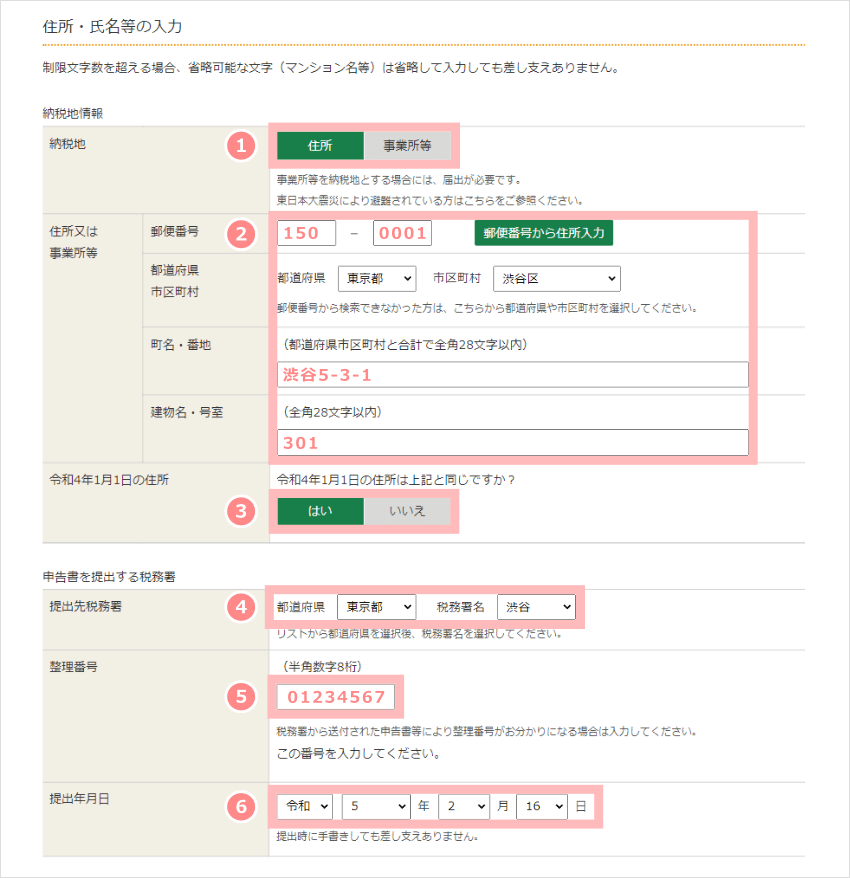

住所・申告書を提出する税務署・氏名等を入力し「次へ進む」をクリックします。

| 1納税地 | 例)住所 |

|---|---|

| 2住所又は事業所等 | 例)150‐0001 東京都渋谷区渋谷5-3-1 301 |

| 3令和4年1月1日の住所 | 例)はい |

| 4提出先税務署 | 例)東京都/渋谷 |

| 5整理番号 | 例)01234567 |

| 6提出年月日 | 例)令和5年2月16日 |

①納税地は、住所または事業所等を選択します。

②住所又は事業所等は、①で選択した方の住所を入力します。

③令和4年1月1日の住所が②で入力した住所と異なる場合は「いいえ」を選択して令和4年1月1日時点の住所を入力します。

④提出先税務署は、納税地の住所を選択タブから選択します。

⑤整理番号は、税務署から送付された申告書等により整理番号が分かる場合に入力します。

⑥提出年月日は、確定申告書を提出する日を入力します。印刷して提出する場合は入力せずに出力後に手書きで記入することも可能です。

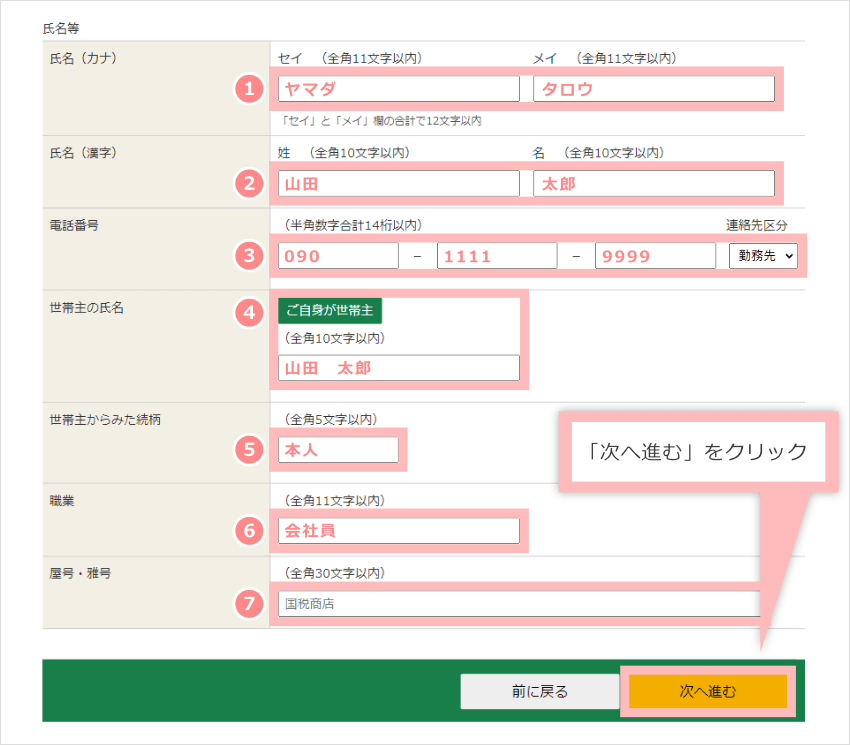

| 1氏名(カナ) | 例)ヤマダ タロウ |

|---|---|

| 2氏名(漢字) | 例)山田 太郎 |

| 3電話番号 | 例)090-1111-9999 携帯 |

| 4世帯主の氏名 | 例)ご自身が世帯主をクリック |

| 5世帯主からみた続柄 | 例)本人(自動入力) |

| 6職業 | 例)会社員 |

| 7屋号・雅号 | 例)未入力(入力例として「国税商店」と表示されています) |

①氏名(カナ)は、お名前をカナで入力します。

②氏名(漢字)は、お名前を漢字で入力します。

③電話番号は、自宅・勤務先・携帯のいずれかを選択し番号を入力します。

④世帯主の氏名は、「ご自身が世帯主」をクリックすると自動的に世帯主名が表示されます。世帯主がご本人以外の場合は世帯主名を入力します。

⑤世帯主からみた続柄は、④で「ご自身が世帯主」をクリックすると自動的に「本人」と表示されます。世帯主がご本人以外の場合は、世帯主から見た続柄を入力します。

⑥職業は、会社員や年金受給者などを入力します。個人事業主の場合は職業欄に「〇〇小売業」「〇〇販売業」など詳しい職業を入力します。

⑦屋号・雅号は、個人事業主で屋号・雅号がある場合に入力します。

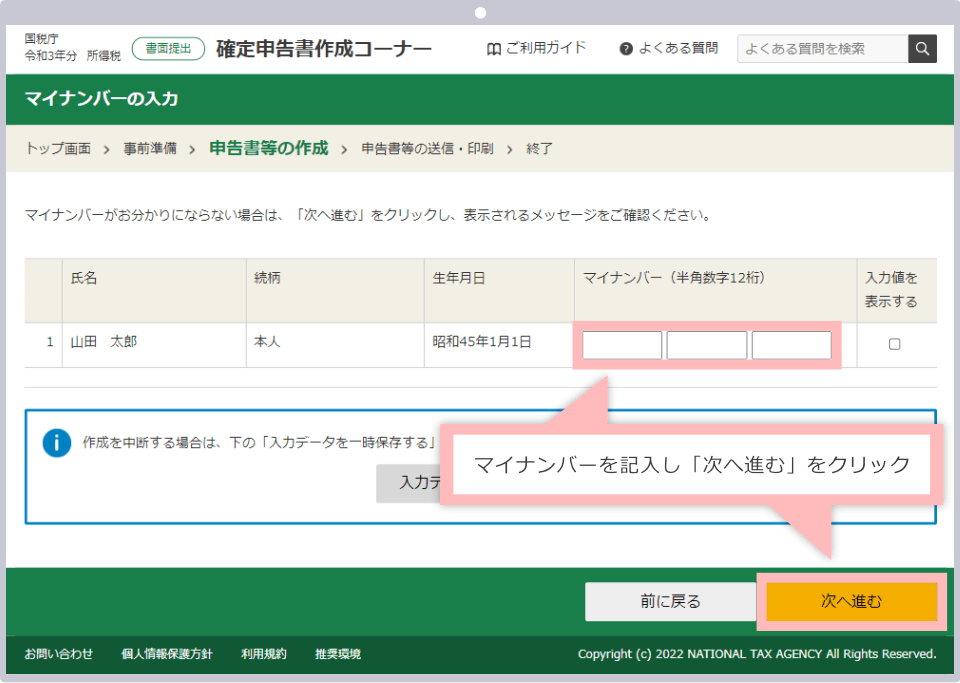

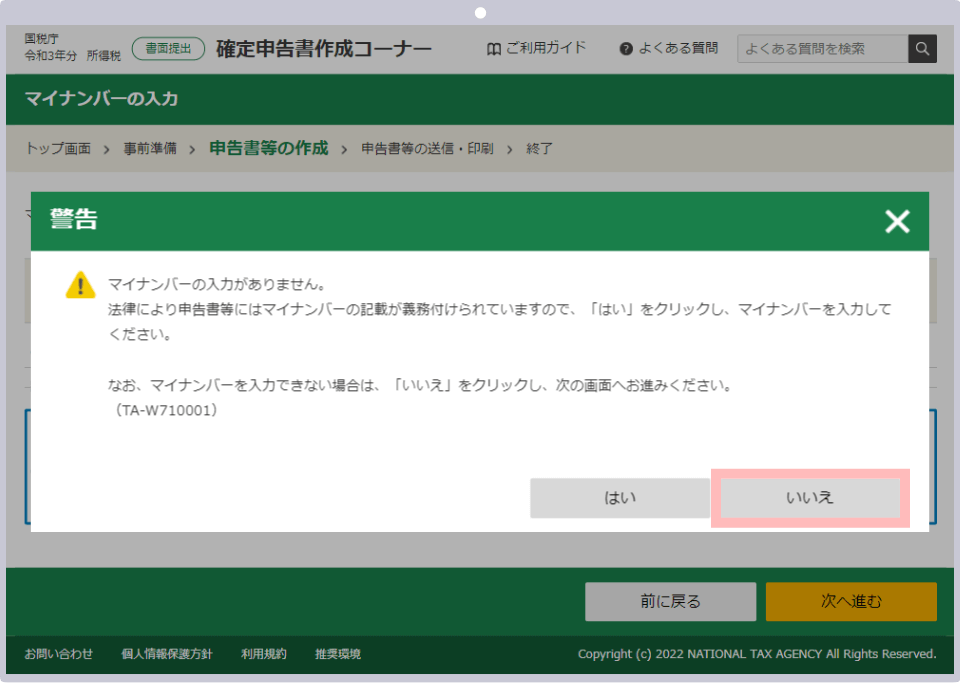

手順1で確定申告書を印刷して提出するを選択した場合は、マイナンバーの入力を求められます。「マイナンバー」に、マイナンバー(個人番号)を半角数字で入力し、「次へ進む」をクリックします。

マイナンバーが不明の場合は未入力のまま「次へ進む」をクリックします。警告メッセージが表示されますが、この時点でマイナンバーを入力できない場合は「いいえ」をクリックすると次の画面へ進むことができます。

作成した確定申告書を帳票印刷して郵送・窓口へ提出、または確定申告書作成コーナーよりe-Tax送信により提出します。手順1で選択した確定申告書の提出方法により以降の操作手順が異なります。画面の案内に沿ってマイナンバーの読み取りや帳票の印刷を行ってください。

作成した確定申告書を郵送・窓口・e-Taxのいずれかの方法で税務署へ提出します。確定申告書作成コーナーを利用して確定申告書を作成した方でマイナンバーカードとマイナンバー読み取り機器をお持ちの場合は、全ての提出方法から選択することができます。

最もスムーズな提出方法が確定申告書作成コーナーで作成した確定申告書をそのまま送信するe-Taxです。但し、e-Taxによる確定申告書の提出には「マイナンバーカード」と「マイナンバーカード読み取り対応のスマートフォン」または「IDカードリーダライタ」が必要です。マイナンバーカードやマイナンバーカード読み取り対応機器をお持ちでない場合は、税務署に対面または郵送で申請して発行された「ID・パスワード」を入力すると確定申告書をe-Taxで送信して確定申告することが可能です。

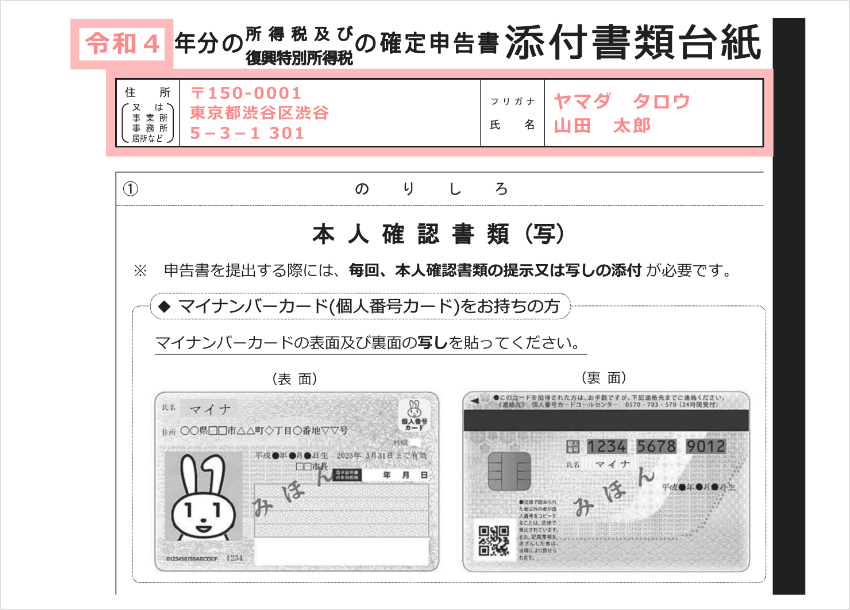

郵送の場合は、確定申告書添付書類台紙に本人確認書類の写しを添付し、確定申告書と一緒に提出する必要があります。確定申告書第一表・第二表と同様に上部の「確定申告の年」と「住所・氏名(フリガナ)」のご記入が漏れないようご注意ください。

確定申告書添付書類の台紙は、確定申告書と同様に税務署の窓口でお受け取り頂くか、国税庁のホームページから印刷して入手することができます。

尚、確定申告書を所轄の税務署へ郵送する際には、「レターパック」「普通郵便」「定形郵便」などを利用してください。確定申告書は「信書」となるため、宅配便で送付することができませんのでご注意ください。

郵送提出の際は提出日に注意

確定申告書を郵送や信書便で提出する場合、消印(通信日付印)が提出日とみなされます。その他の方法で送付した場合は、確定申告書が税務署へ到着した日が提出日となります。確定申告書の提出期限が迫っている場合は、ポストへの投函ではなく郵便局の窓口へ持参し期限内に提出した確証を残しておくことをおすすめします。

所轄の税務署の窓口に直接持ち込み提出する場合は、本人確認書類の原本を持参して受付窓口に提示をします。

確定申告書の提出に必要な本人確認書類は、マイナンバーカードの有無により以下の通り異なります。

マイナンバーカードをお持ちの場合は、マイナンバーカードにてマイナンバー(個人番号)、住所、氏名、生年月日を確認できますので、その他の本人確認書類の提出は不要です。郵送の場合は、マイナンバーカードの裏表の写しを確定申告書添付書類の台紙に貼ります。

マイナンバーカードをお持ちでない場合は、マイナンバー(個人番号)が記載されている「マイナンバー通知カード」または「マイナンバー記載の住民票」と、以下のいずれかの本人確認書類1点が必要です。郵送の場合は、それぞれの写しを確定申告書添付書類の台紙に貼ります。

など

確定申告の結果、税金が発生した場合には、確定申告期間内に納付する必要があります。納付方法は以下の5種類ございますので、ご希望の方法で納付を行ってください。

| 振替納税 |

指定した預貯金口座からの引落しによる納付

|

|---|---|

| 電子納付 | e-Taxを利用してダイレクト納付またはインターネットバンキング等から納付 |

| クレジットカード納付 | 「国税クレジットカードお支払サイト」上でクレジットカードにて納付 |

| コンビニQR納付 | 申告書等とともに納付用QRコードを出力しコンビニエンスストアで納付 |

| 金融機関又は税務署の窓口納付 | 金融機関又は所轄税務署の窓口で現金に納付書を添えて納付 |

振替納税を選択する場合は、別途「預貯金口座振替依頼書兼納付書送付依頼書」の提出が必要です。確定申告書の提出と一緒に税務署へ提出するか、税金の引き落とし口座に指定した銀行へ提出するほか、e-Tax送信で提出することも可能です。

期日までに納税する

確定申告書の提出が完了したら、速やかに税金を納めてください。納税期限は、通常、確定申告書の提出期限と同じ3月15日です。預貯金口座から引き落とす「振替納税」を利用する場合は、国税庁が定める振替日(例年では4月中旬)までに納税額を入金しておく必要があります。万が一、納税を忘れた場合や、残高不足により引き落とされなかった場合は、延滞税(税率は毎年変動)が発生しますのでご注意ください。

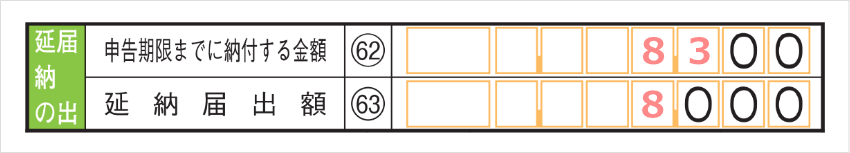

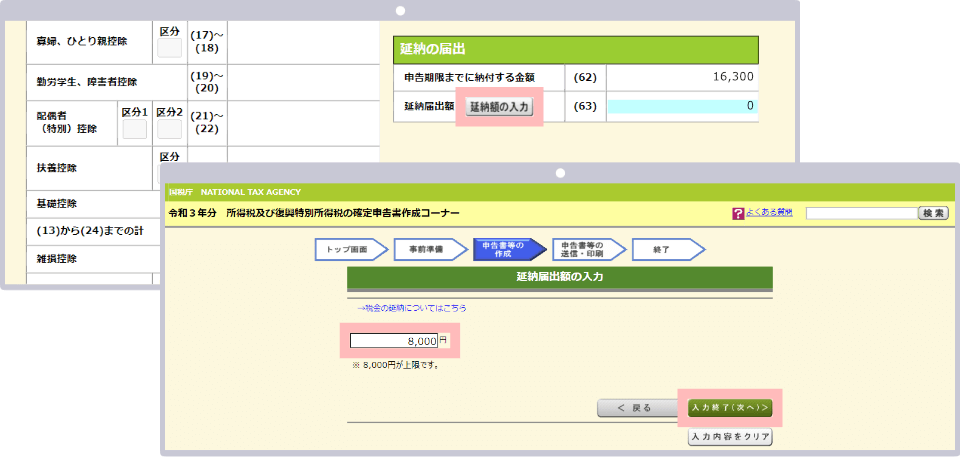

期日までに全額の納税ができないことが予め分かっている場合には、「延納制度」を利用することができます。延納制度とは、納税額の2分の1以上の金額を納付期日までに納付すれば、残りの金額の納付を延長できる制度です。延納制度を利用する場合は、確定申告書の「延納の届出」欄に、

確定申告書作成コーナーを利用している場合は、税金の「計算結果確認画面」に「延納の届出」ボタンが表示されますので、「延納届出額」と「申告期限までに納付する金額」を記入または入力してください。

XMTrading(エックスエム)の確定申告においては、以下の点にご注意ください。

複数口座にて取引を行っている場合は、口座間で損益通算することが可能です。損失が出た口座がある場合は損失分を利益から差し引くことができますので、必ず全ての口座で損益通算して確定申告しましょう。

各口座の取引履歴は閲覧のみであればXMTradingの会員ページから簡単に確認することができます。会員ページにログイン後、マイアカウントの概要に表示される各口座の「オプションを選択する」から「取引履歴」をクリックしてご確認ください。

複数の海外FX業者で口座を保有しており、他社口座でも損益が発生している場合は、損益の合計金額が課税対象となります。例えば、XMTrading(エックスエム)で年間損益がプラス100万円、他社口座で年間損益がマイナス50万円の場合は50万円が課税対象です。また、同じ雑所得に分類される所得があれば、同様に損益を合算したものが課税対象となります。

XMTrading(エックスエム)では、新規登録時の15,000円の新規口座開設ボーナス(取引ボーナス)を始め、入金ボーナスや取引毎に貯まるXMP(XMポイント)など様々なボーナスプログラムやキャンペーンを提供しています。これらのプログラムやボーナスキャンペーン等で受け取ったボーナスは、MT4/MT5口座のクレジット残高として反映され利益には含まれません。年間取引報告書の「Closed TradeP/L」または「総損益」にも含まれず、課税対象にはなりません。

尚、XMで提供しているボーナスは、ご入金頂いたご資金とは別に管理されますが、証拠金としてトレードにご利用頂くことが可能です。課税対象外となるボーナスを受け取って証拠金を増やし、よりダイナミックなお取引をお楽しみ頂けますので是非ご活用ください。

MT4/MT5口座のクレジットに反映されるボーナスとは異なり、キャッシュバックは口座の残高に付与される出金可能な現金賞金であるため、課税対象となります。XMで提供しているXMポイントは取引の証拠金として利用できる他、「DIAMOND」または「ELITE」ステータスのお客様限定でポイントを現金に交換することも可能です。XMポイントを現金に換金した場合は課税対象となりますので、必ず取引で得た利益と合算して申告するようにしてください。

XMTrading(エックスエム)のゼロ口座のお取引でかかる取引手数料は、経費として計上することができません。XMのゼロ口座で必要な取引手数料は、MT4ではポジションオープン時に往復分、MT5はポジションオープン時とクローズ時に片道分ずつ口座残高から差し引かれます。

つまり、差し引かれた取引手数料は取引利益と相殺され年間取引報告書の「Closed TradeP/L」または「総損益」に反映されているため、別途取引手数料を経費として計上することができませんのでご注意ください。

XMTrading(エックスエム)の取引口座の基本通貨が日本円以外の場合は、トレードを行った日の仲値(TTM)にて円換算して申告する必要があります。仲値は、金融機関が対顧客と外国為替取引を行う際の基準のレートで、平日毎日9:55頃に発表されています。各金融機関のホームページにて過去の仲値を確認することができますので、トレードを行った日の仲値を抽出し円換算をしてください。

取引口座の基本通貨を日本円に変更したい場合

取引口座の基本通貨は、変更することができないため、追加口座を開設頂き、「口座の基本通貨」選択時に「JPY」を指定してください。XMではお一人様につき最大8口座を開設することができますので、口座の基本通貨を使い分けたり、トレード手法や取引銘柄ごとに口座を使い分けて頂けます。複数口座に資産を分散することでリスク分散も可能です。尚、追加口座開設は、XMの会員ページへログイン後、「追加口座を開設する」より申請が可能です。既に有効化済みのリアル口座をお持ちの場合は、わずか数分程度で追加口座を開設頂けます。

XMの確定申告では損失を繰越することができますか?

いいえ、XMのお取引では、年間損失が発生した場合でも、損失を翌年以降に繰り越すことはできません。国内FXのお取引では、損失繰越が適用され3年間にわたって利益と損失を相殺し、申告する利益を減らすことが可能ですが、XMを含む海外FXのお取引には適用されませんのでご注意ください。

続きを読む

2022.10.14

XMの複数口座または他社口座の損益は合算して確定申告できますか?

はい、XMの複数口座や複数の海外FX業者の口座で取引をして損益が発生している場合、損益を合算することができます。損失が出た口座がある場合は損失分を利益から差し引くことができ、差額分が課税対象となります。また、同じ雑所得に分類される所得があれば、同様に損益を合算することができます。

続きを読む

2022.10.14

XMのボーナスは確定申告の課税対象ですか?

いいえ、XMで受け取ったボーナスは、MT4/MT5口座のクレジット残高として反映され利益には含まれないため、課税対象外となります。但し、ボーナスを使った取引で発生した利益と口座残高に付与され出金可能なキャッシュバックは、課税対象となりますのでご注意ください。

続きを読む

2022.10.14

XMでは含み益も確定申告する必要がありますか?

いいえ、XMの確定申告の課税対象は、1月1日~12月31日の間にポジションを決済して確定した損益のみです。未決済のポジションは課税対象外ですが、他社の海外FX取引の利益やその他の雑所得を合算して年間の基準所得額を超える場合は、確定申告が必要となりますのでご注意ください。

続きを読む

2022.10.14

XMの確定申告が必要となる所得額について教えてください。

XMの確定申告が必要となる所得額は給与所得者と非給与所得者で異なります。企業から雇用され給与を受け取っている給与所得者は年間20万円超、給与所得を受け取っていない非給与所得者は、年間48万円超の利益が発生した場合に確定申告が必要となります。

続きを読む

2022.10.14